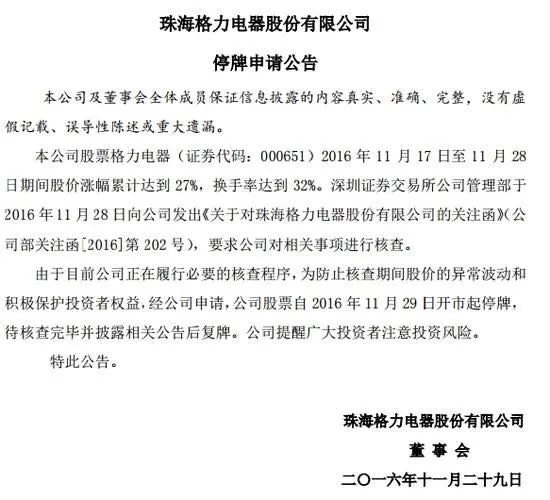

时值岁末,险资却愈发疯狂,频频举牌上市公司。与此同时,监管层也对险资的一些激进行为高度关注。上市公司方面,由于担忧险资举牌带来的股权结构变数,则大有“你若不举,便是晴天”之势。不过,该来的总是要来。因股价异动而处于停牌状态的格力电器,昨日(11月30日)晚间突然公告称:公司通过对11月28日收市后前20名股东情况进行核查,发现前海人寿自11月17日公司股票复牌至2016年11月28日期间,大量购入公司股票,对公司持股比例已由2016年三季度末的0.99%上升至4.13%,位列公司第三大股东。公司股票将于12月1日复牌。

那么,前海人寿究竟意欲何为?格力电器是否即将遭遇举牌呢?由于目前前海人寿尚未达到持股5%的披露标准,格力电器表示尚未获悉前海人寿后续投资计划和投资目的。但《每日经济新闻》记者注意到,此前有券商研报指出,险资举牌有三大偏好。而记者注意到,格力电器几乎满足所有条件。

前海人寿开始抢筹

实际上,此前各界多有预期——格力电器恐会面临险资举牌。在格力电器收购珠海银隆一事在11月16日告吹,格力电器股价却不跌反涨时,市场这种猜疑尤多。

《每日经济新闻》记者注意到,11月23日~25日三个交易日,格力电器成交额大幅放量,分别为82.2亿元、84亿元和83.2亿元,11月28日的成交额更是一举突破100亿元大关,达到118.6亿元。与之对应,11月23日~28日,格力电器股价区间涨幅达到26.42%。

对于究竟是哪路资金在大手笔炒作格力电器股价,市场一直高度关注。

格力电器11月23日龙虎榜显示,两个机构席位现身买五席位,分别买入2.47亿元、1.95亿元。此外,近期格力电器融资买入额也大幅走高,11月21~25日分别为8.3亿元、7.3亿元、12.3亿元、12.2亿元和15.0亿元,区间增幅达到80.7%。

根据格力电器公告,前海人寿在11月17日~28日期间合计买入了1.889亿股【格力总股本*(4.13%-0.99%)】格力股份。如果按照这段时间格力电器的区间加权均价25.273元/股计算,前海人寿耗资应当在47.74亿元左右。

针对前海人寿大举买入格力电器的目的等问题,《每日经济新闻》记者昨日致电前海人寿,其品牌部一名工作人员告诉记者,“目前还没有消息,如果有新的消息,将第一时间进行告知。”截至发稿,记者尚未收到回复。

券商:格力电器有“举牌相”

根据海通证券此前发布的研报,险资举牌的上市公司主要有以下特征:1.低估值、高分红、现金充沛;2.中等市值、高ROE(净资产收益率),半数公司的ROE在10%以上;3.股权分散,被举牌公司的大股东持股占比中位数为21.8%。

“万宝之争”爆发后,已有人猜测格力电器可能成为险资下一个目标。在其宣告终止收购珠海银隆后,11月23日格力电器涨停,市场更是议论纷纷,机构投资者开始分析险资买入格力电器的可能性。

11月28日,一向风格稳健的中金公司发布研报认为,格力被举牌是大概率事件,即使此次不被举牌,未来也将被举牌。

中金公司列出了三大理由:首先,格力是A股最适合被举牌的公司之一,格力股权结构分散,PE估值低,现金流好。

其次,11月17日格力终止筹划发行股份购买珠海银隆,格力在11月17日~12月16日不能筹划新的重大资产重组事项。

最后,从万科被举牌可以看出,国资背景和管理层反抗都不足以吓退举牌人。

《每日经济新闻》记者注意到,股权分散一直是格力电器的“痛点”。

同花顺iFinD数据显示,格力电器第一大股东为格力集团,持股10.96亿股,占公司总股本的18.22%;第二大股东为河北京海担保投资有限公司,持有5.36亿股,占公司总股本的8.91%。两者加上董明珠,合计持有格力电器27.87%的股份,这也被外界认为是支持格力管理层的力量。

也许正是注意到了股权分散这一“痛点”,在今年8月公布收购珠海银隆方案时,格力电器还拟定增募集配套资金。

根据其9月调整后的方案,此次配套募资不超过96.9亿元,其中公司控股股东格力集团拟认购41.88亿元,员工持股计划拟认购不超过23.7亿元。此次员工持股计划包括董明珠等6名董事和高管,董明珠个人出资9.37亿元,一个人占据了员工持股计划的近40%。

若该配套融资方案顺利通过,董明珠的个人持股将由0.74%上升到1.3%,一举超过前海人寿成为公司第四大股东。

中金公司在11月28日的研报中也表示,如果格力电器上述配套融资方案通过,支持公司管理层的股份将超过43%,不再适合被举牌。

但不幸的是,格力的重组方案最终搁浅。无疑,险资敲门是董明珠担心的事。2005年格力电器陷入被外资空调企业开利集团收购危机时,时任格力电器董事长的朱江洪等人就多次强烈抗争。对于这段往事,董明珠也曾多次在公共场合表示,“没有我就没有格力,没有格力也没有我。”