(原标题:寒冬下的SaaS都有谁在投资,你知道吗?)

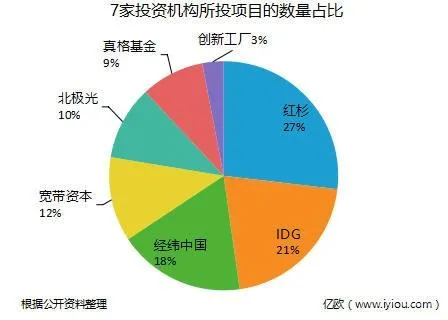

2015年被誉为企业服务元年,越来越多的投资机构开始布局企业服务市场,这当中SaaS领域最为火热,在经历了早期售卖企业软件的阵痛后,行业内对企业软件服务进行了新的探索,随着互联网技术及云服务的普及,软件SaaS化成为新趋势,它从客户、供应商、开发者三方面着手,更好的解决了售卖模式的痛点,升级了软件部署及应用方式,商业模式更加复合实际情况,因此SaaS的发展迎来了新契机。以下内容是作者对红杉资本、IDG资本、经纬中国、创新工场、真格基金、北极光创投、宽带资本7家投资机构在SaaS领域投资数据的整理,从2014年到2016年,希望能对读者有所帮助,数据信息均来自公开资料及报道,如有疏漏及错误之处,欢迎补充指正。

红杉资本创始于1972年。曾投资过苹果电脑、思科、甲骨文、雅虎和谷歌、Paypal,红杉投资的公司总市值超过纳斯达克市场总价值的10%。

红杉资本中国基金于2005年9月,由张帆、沈南鹏与红杉资本共同创办。红杉资本中国基金以高质量、快速增长的公司为投资目标,并重点关注科技与传媒、消费品及现代服务业、健康产业、能源与环保四个方向。红杉资本中国基金目前管理总额约20亿美元和约40亿人民币的总计7期基金,用于投资中国的高成长企业。

投资风格:红杉的投资理念,主要以以企业IT基础架构为基础(IaaS、开源开发、安全、支付、网络技术);以数据处理为延展(数据库、日志分析、内容协同);还有在垂直的SaaS服务(人力资源、客户资源管理、)为突破点进行企业服务布局。

未来红杉资本较为看好的是基础设施和SaaS应用领域,由于这两个方向的市场处在快速发展期,未来还将有更多的机会,预计红杉资本整体的赛道方向不会发生大的变化。

IDG资本(IDG Capital Partners)成立于1992年,在北京、上海、广州、深圳、波士顿、硅谷等地均设有办事处。作为最早进入中国市场的美国风险投资公司之一,IDG资本已成为中国风险投资行业的领先者。20年来,在中国共投资了300余家中小企业,目前已有70多家所投公司公开上市或并购,创造了约30万个就业机会。是目前中国最大的投资早期与成长期的风险投资基金。

IDG资本重点关注消费品、连锁服务、互联网及无线应用、新媒体、教育、医疗健康、新能源、先进制造等领域的拥有一流品牌的领先企业,覆盖初创期、成长期、成熟期、Pre-IPO各个阶段,投资规模从上百万美元到上千万美元不等。

投资风格:IDG资本在企业服务市场中主要以SaaS、云计算相关、网络安全、B2B等方向为主,切投资的重点轮次为B轮,投资企业多为行业内的领军企业。

IDG资本合伙人牛奎光将未来投资得角度锁定在七朵云:市场云、销售云、沟通云、财务云、采购云、客服云、HR云。在这四个领域布局,同时希望被投企业的客户留存率能达到70%,在资本寒冬以及国内中小型企业寿命较短的背景下,这个指标的企业是具有投资潜力的,同时IDG也看好信息基础设施的建设和人工智能领域。

经纬中国成立于2008年初,是结合经纬创投在美国三十年积累的理念、战略以及中国本土经验而创立,经纬创投因其杰出的投资业绩和悠久的历史在全球风险投资行业中享有盛誉,而经纬中国正是前者在中国设立的联合公司。在环保技术、教育、能源、金融服务、健康、互联网和软件行业等不同领域积极寻找投资机会。经纬中国关注对于高科技、媒体、通讯(TMT)、无线、医疗健康以及消费者服务和清洁能源领域内的早期或扩张期企业的投资机会。

经纬创投成立于1977年,是在美国与红杉投资、KPCB齐名的风险投资基金。经纬创投的资本管理量约50亿美元,经纬中国的资本管理量为8.12亿美元。

投资风格:经纬中国的投资轮次并不很集中,从A轮到C轮,但投资数额较大,基本在1000万美元以上,重点集中在云安全和云服务领域。

经纬中国合伙人左凌烨表示SaaS行业中得大客户者得天下,1个大客户对于to B企业价值,要远远高于10个中小客户;此外对于技术而言,永远要服从产品理念,产品要从客户角度和行业匹配角度出发,这样得公司更容易赢得市场的青睐。

创新工场由李开复博士创办于2009年9月,旨在帮助中国青年成功创业。创新工场通过针对早期创业者需求的资金、商业、技术、市场、人力、法律、培训等提供服务,帮助早期阶段的创业公司顺利启动和快速成长。同时帮助创业者开创出一批最有市场价值和商业潜力的产品。创新工场的投资方向会立足信息产业最热门领域,如移动互联网、消费互联网、电子商务和云计算。

投资风格:以A轮为主,投资较为谨慎,其关注重点是SaaS结合具体行业的应用,例如房产服务领域的销冠科技和专注于供应链的易订货,这种有传统公司经验,又理解互联网的备受创新工厂的青睐。

真格基金是由新东方联合创始人徐小平、王强和红杉资本中国在2011年联合创立的天使投资基金,旨在鼓励青年人创业、创新、创富、创造。新东方曾经为莘莘学子筑起出国深造的桥梁,真格基金希望能为海外学子搭建起归国创业的彩虹,侧重于但并不限于留学生创业。真格基金乐于帮助那些拥有具备国际意识、懂真格的青年人实现他们的创业梦想。

真格基金专注于TMT行业,包括物联网、移动互联、游戏、企业软件、O2O、电子商务及教育培训等领域的种子期投资。

投资风格:在企业级服务领域投资数量不多,且主要以早期项目为主,集中在天使轮,侧重于企业日常办公服务中。真格基金合伙人李剑威表示,从投资人的角度看SaaS主要关注以下几点:

1、 注重可重复收益,追求长远生意,产品能切中客户需求,有好的续约率。

2、 培养良好的运营习惯,不太欣赏总是转型的公司,最好是能在做好目前客户群的基础上进行尝试。

3、 宁做鸡头,不做凤尾,单一细分领域的第一名胜过涉足多领域却只能排在第三第四名。

4、 有好的用户口碑,特别是有影响力的客户。

北极光创投是一家以“扶持世界级的企业家,培育世界级的中国企业”为宗旨的风险投资机构。创立于2005年的北极光,伴随着高速发展的中国经济快速成长。目前,旗下共管理3支美元基金和3支人民币基金,管理资产总额将近10亿美元。

北极光创投的投资机构来自美国、欧洲和亚洲的一流大学捐赠基金、主权基金、家族基金、慈善基金以及国内最优秀的政府背景的母基金等。北极光先后在高科技、新媒体、通讯(TMT)清洁技术、消费及健康医疗等领域投资了80多家公司。

北极光的投资团队在国内外都有丰富的投资、创业和管理经验,对国内外市场有深刻的了解,能够在所投资公司迅速成长的过程中提供必要的帮助。北极光创投在北京、上海、苏州和美国加利福尼亚州门洛帕克设有办事处,总部设在香港。

投资风格:主要以技术驱动型项目为主,企业以技术壁垒做支撑,即便技术驱动型项目技术门槛不高,但企业如果能保持长期的稳定性,也是北极光重点投资方向。

北极光创投合伙人邓锋强调未来将看好移动化SaaS服务;IT设备及解决方案的创新、升级;大数据 人工智能在行业应用上的解决方案。

宽带资本是一只专注于通信及媒体行业股权投资的国内知名投资机构。宽带资本成立于2006年,目前已成为国内通信、互联网、媒体及高科技领域内最具影响力的投资机构之一。宽带资本借助自身深厚的行业背景及丰富的联系渠道,为投资组合内的每一家公司提供价值提升的多重机遇,从而逐渐在通信及媒体行业投资领域内确立了自身的领导地位。

投资风格:主要投资轮次集中在A轮,每笔投资数额均在数千万元级别,行业方向主要集中于大数据、云服务和SaaS垂直行业,未来宽带资本在SaaS领域的布局重点会越来越看重以下几点:

1、 收入实现能力和成长性,纯免费模式的SaaS企业不被看好,羊毛出在猪身上的模式在企业服务领域很难实现。

2、 云服务、大数据、信息安全和人工智能仍是最受关注的领域。

3、 SaaS服务的核心还是产品和技术能力,产品过于同质化,不被看好。

通过分析可以看出,2014年至2016年以来,7家机构共投资了67家公司,其中红杉资本18家、IDG14家、经纬中国12家、宽带资本8家、北极光7家、真格基金6家、创新工场2家。按轮次来分,天使轮7家、A轮(Pre-A至A )25家、B轮23家、C轮10家、D轮2家。其中红杉资本投资数量最多达到18家,IDG投资金额最高超过30亿元,真格基金最少仅为2家。从图表中可以看出,目前投资机构大都以美元资金为主,单笔投资数额较高,反映出资本方对SaaS产业的重视。另一方面,初期项目(天使轮至A轮)数量占总数的47.8%,说明目前的SaaS市场整体正从发展初期迈向高速成长期。

综合来看,投资方向整体转向B2B行业,其中作为提升企业内部效率的SaaS受到重视,内容涵盖云服务、大数据、应用软件、电子签约、信息安全等领域。未来SaaS的行业应用还将得到扩展,在具体行业会有更深的渗透。

备注:表中投资金额为企业对应轮次的总金额,并不代表该投资机构的具体投资额。