申通

2015年12月14日,艾迪西(002468.SZ)宣布以169亿购入申通快递100%股权,而申通快递原股东将持有上市公司扩大后股本的59.23%。因法律意义上的收购方(艾迪西)是会计上的被收购方,而法律意义上的被收购方(申通快递)是会计上的收购方,故本次资产重组构成反向购买。直白地说,申通快递借壳上市了!

据悉,圆通速递已与大杨世创(600233.SZ)就借壳事项达成初步一致。在顺丰、韵达借壳传闻此起彼伏中,顺丰却披露正在接受上市辅导;中通快递被传将赴美国IPO募集10亿美元;百世物流被传估值27亿美元谋求香港或美国上市;全峰快递表示将在2016年挂牌新三板;还有中国邮政速递(EMS)一直在为IPO奋斗……

这局面,中国排名前十的快递公司,半数以上将在三年内成为公众公司。

申通快递在这“百舸争流”中拔得头筹,借什么样的壳、交易的细节以及这家快递巨头披露的运营数据都是引人注目的看点。

“流体控制”就是造水龙头!

2001年11月,台湾商人唐台英控制的“文莱中馀”在浙江发起设立艾迪讯铜业并持有50%股权。在中馀系内,艾迪西被称为“阀门事业部”。

艾迪讯铜业的产品是销往英国、欧洲大陆及美国的铜制“阀门”和“管件”,说白了就是水龙头和水管儿。具体模式是来料加工(主要原料是黄铜棒):外商提供图纸、技术要求和交货日期,浙江企业按吨收取加工费。

来料加工挣的是辛苦钱、利润比纸还薄,而且对汇率、国际铜价极为敏感,盈亏损只在一线间,获利的秘诀在享受出口退税。

2004年2月,艾迪讯铜业成为香港“中加企业”的全资子公司并更名为艾迪西铜业。文莱SAXON持有中加企业99.99%股权,唐台英的姐姐唐少兰持有另外0.01%。

其后经过一系列并购和腾挪(先后收购汉禹卫浴、浩祥国际、艾迪西万达、艾迪西盛大、宁波艾迪西),凑成年营收4680.8万元的“一盘菜”,准备开始A股淘金之旅了!

想上市就要先改制为股份有限公司,至少需要3个(含3个)发起人。于是,中加企业于2008年将股权分散到高怡国际等关联公司。由于资产腾挪和财务包装“手脚不利索”,产生了一些官司及“阴阳两本账”的流言。

2008年9月,完成改制后的艾迪西,股权结构如下:

艾迪西股权结构

铜是载体、水龙头是“幌子”,艾迪西这家公司赌的是大宗商品期货价格,出口退税是“旱涝保收”的“利润”来源。“艾迪西铜业”这个名号有些“拔高”但也算贴切。

2008年,艾迪西营收、净利润分别为7.5亿和6300万元,而享受的出口退税高达4790万元。

2009年4月,艾迪西实施盈余公积金转增,总股本增至1.2亿。2010年9月,艾迪西发行4000万新股并在深交所上市。

据2012年报披露,艾迪西行政人员多达403人,财务人员59人,两者合计相当于生产人员的31%。作为劳动密集型的水龙头来料加工厂,非一线的生产、销售人员多得异乎寻常(截至2015年卖壳,情况一直如此)。或许是因为“攒鸡毛凑掸子”聚拢的6、7家从未真正被整合、始终各自为政。

到2015年,艾迪西营收的四分之一是“铜材”、五分之一为“管件”,这类营收的技术含量比水龙头还低,与“手动流体控制”没半毛钱关系,说是货易吧,规模又太渺小。

最可笑的是,艾迪西在上市前把主营业务包装成“流体控制”,水龙头可不是“手动流体控制”吗?

证监会根本不应当批准这种货色上市圈股民的钱。

某些人“吃相”好难看

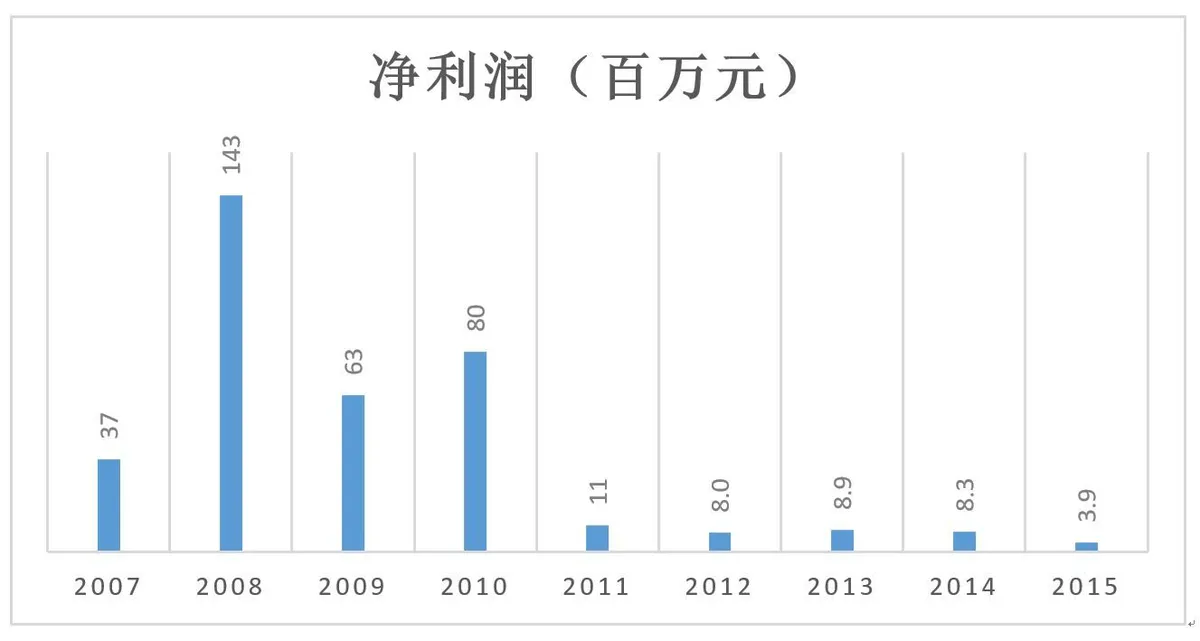

上市之后,艾迪西“流体控制”公司的净利润较上市前跌了一个数量级,仅维持不被ST的水平。2015年,艾迪西净利润仅为386万,果然不够在深圳买套房!

艾迪西的净利润变化

2014年11月,中加企业及其一致行动人以26亿元巨资转让全部股份,算是全身而退。

受让的四家没有一致行动关系,它们是南通泓石投资(杉杉系)、欣新投资(鹏欣系)及自然人杜佳林、樊春华。杉杉控股董事主席郑永刚成为艾迪西实际控制人。

权益变动公告称,受让方看好艾迪西发展前景并将在“条件成熟时利用上市公司平台对优质资产进行有效整合。”

这是摆明了要卖壳,待价而沽。实际控制人不是在谈卖壳就是在去谈卖壳的路上,股民则竖起耳朵听风声,更没有人去关心神马业绩。

2015年8月6日,艾迪西从15.9元启动8月14日收于22.52元,7个交易日累计上涨41.6%!艾迪西却于17日发布公告否认存在“未公开重大信息”。打脸的是,8月26日艾迪西“因重大资产重组而停牌”了。

停牌时艾迪西承诺停牌时间不超过30个自然日,被重组方是海南星华。不料这一停就是110天,直到12月14日才复牌。重组对象也由海南华星变为申通快递。

复牌后,艾迪西连拉13个“一字涨停”,从13.71元攀升到47.34元,累计上涨245%。

2014年11月以5.04亿收购4630万股的杜佳林,于2016年1月13日将其在光大证券的1200万股解除了质押。1月18日、1月20日、2月25日,杜佳林3次大手减持,累计抛售2160万股、占公司总股本的6.51%(没有履行披露义务)套现7.55亿元,均价34.96元(比3月4日收盘价高29.5%)。

3月1日,杜佳林义务收到深交所的监管函,被要求“充分重视上述问题、吸取教训、及时整改,杜绝上述问题再次发生。”#套现7.55亿,吸取一下教训就是了#

于是在3月4日,艾迪西发布公告称股东杜佳林“基于对公司价值的认同和对公司未来发展前景的信心,承诺自2016年3月3日至6月3日不减持所持有的股份。”基于价值观认同和未来前景信心的不减持承诺,为期只有3个月,真是绝大的讽刺。

减持2160万股后,杜佳林仍然持有2470万股、占公司总股本的7.44%。3月2日,杜佳林又解除了1070万股的质押,这是准备三个月后再抛呀。

借壳交易的交易的四个要点

申通快递入主艾迪西是典型的借壳上市,这宗交易有四个值得注意的要点:

第一是对价及支付方式。

根据艾迪西12月13日晚间公告,拟置出全部资产、负债,同时置入申通快递100%股权,作价169亿元、溢价率为755.45%(截至2015年9月30日,申通快递未经审计净资产为19.8亿元)。

公司拟募集配套资金不超过48亿元。此次重大资产重组实施后,德殷控股成为公司控股股东,陈德军、陈小英成为公司实际控制人。

169亿中的20亿以现金支付,其余149亿以新发行股票支付。根据《重组管理办法》规定:上市公司发行价格不得低于市场参考价的90%。上市公司可在公告日前20、60、120交易日均价中任选其一作为参考价。本次重组的发行价被定为16.44元。也就是说,申通原股东将获得9.06亿新股。

申通借壳艾迪西

同时,为募集48亿重组配套资金,艾迪西将以16.44元/股发行2.9亿新股,由9名特定对象认购。

第二是紧随借壳完成后的股权结构。

全部定向增发完成后,艾迪西总股本将增至15.3亿,申通快递原大股东持有扩大后总股本的59.23%。按3月4日收盘价,9.06亿股市值为244.5亿,加上收到的20亿现金,总计264.5亿,较169亿估值增加了近100亿。

股权结构

第三是新控股股东对置入资产的业绩承诺。

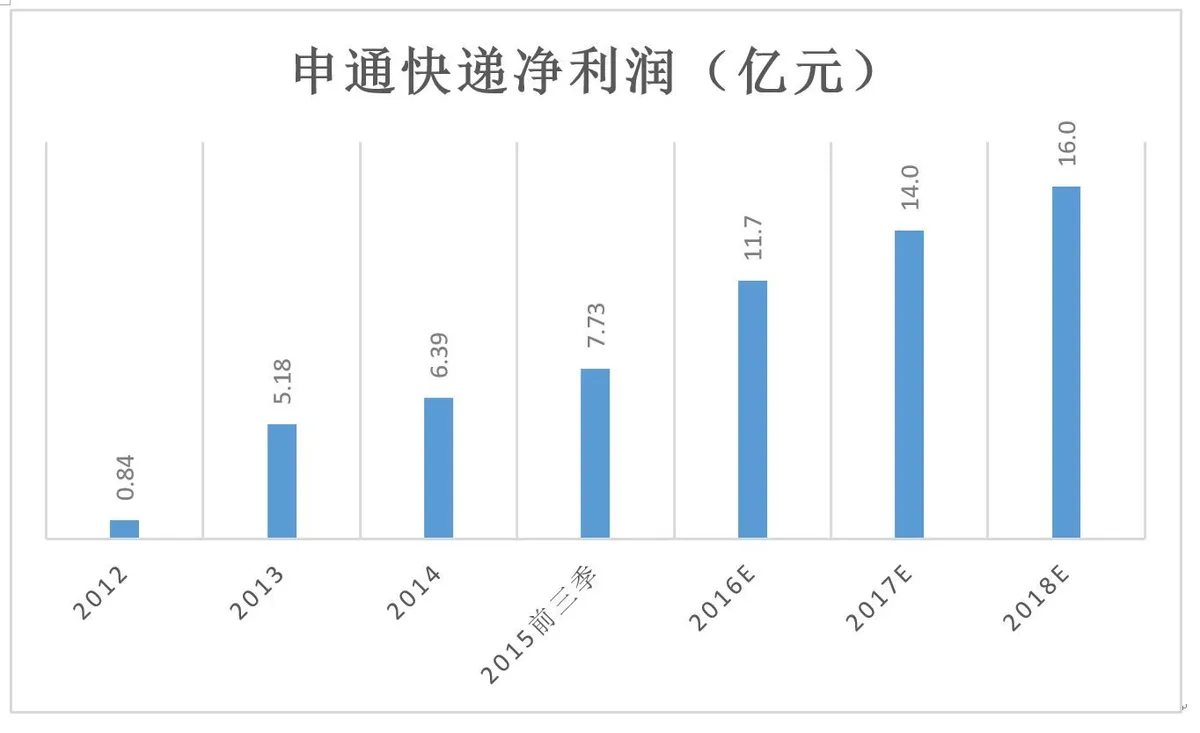

申通快递原股东承诺2016年、2017年、2018年净利润分别不低于11.7亿、14亿和16亿元。如未实现承诺,申通快递原股东将用获得的股票及现金进行补偿。

第四是上市公司原有资产的处置。

借壳上市有个技术问题:当上市公司成为会计上的被收购方会产生巨额商誉。比如2015年未艾迪西净资产为7.28亿,而申通快递估值为169亿,没有商誉的话,申通快递原股东将持有上市公司95.9%股权,而不是现在的60%左右。如果计算商誉,上市公司将背负数十亿负担,需要逐年摊销,后患无穷。这样做的前提是,拟装入业务满足新上市标准且财务顾问具备保荐人资格。

所以我们看到,在一系列借壳案例中,原上市公司全部资产被整体置出(如艾迪西原有业务被整体估值为7亿元)。上市公司不构成业务,不必计算商誉或者当期损益(依据参见“财会函2008-60”)。

申通快递的长项与短板

1.规模名列前茅

申通品牌创立于1993年,经过20多年的发展成为快递一线企业。截至2015年末,已建成78个陆地转运中心、56个航空转运中心、1370家独立网点及分公司、1万家服务网点及门店,服务区域覆盖中国及韩、日、美、澳、英等国家及地区,从业人员超过20万。

不过与行业龙头顺丰相比,申通的规模还稍逊一筹。截至2015年6月末,顺丰快递拥有12000多个营业网点、34万名员工、1.6万台运输车辆及19架货运飞机。

申通快递有完备的信息系统,综合运用GPS、GIS等技术,对骨干运输网络及其与各营业网点的业务交接、财务结算进行管控和激励,有效降低了服务成本和丢失、破损数量。

在立足传统快递业务同时,申通快递全面进入电商物流领域,提供保价、定时配送、代收货款等服务,成为天猫、淘宝等电商的重要合作伙伴。2014年“双十一”单日件量达到3050万件。

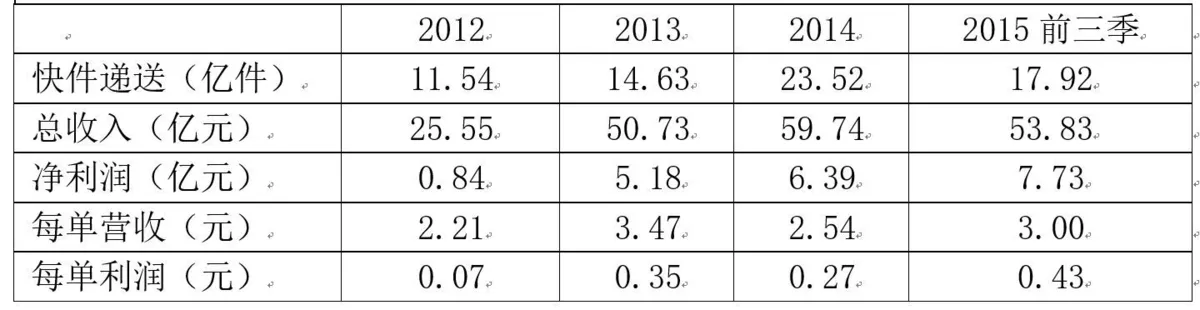

2.经济效益蒸蒸日上

2014年,申通快递业务量近24亿,同比增长60%,占全国市场份额的17.2%。年度未经审计营收、利润总额分别为59.74亿元、8.54亿。由此可推算出申通快递每单的营收、净利润分别为2.54元和0.27元。

2015年前三季度,申通快递完成17.92亿订单配送,收入53.8亿元,利润总额达7.73亿元。每单营收、净利润分别提高到3元和0.43元。

申通快递

根据申通快递原股东对2016年、2017年、2018年净利润的承诺,可以推知2017年、2018年净利润同比增幅为20%和14%。而申通快递2014年净利润同比增幅为23%,由此看来大股东兑现承诺是有一定把握的。

申通快递

3.根基尚不牢固

尽管做到如此规模并将率先登陆资本市场,申通快递的根基尚不牢固。这是众多民营快递公司为实现快速扩张普遍采取加盟模式而留下的“病根儿”。

加盟商与申通快递签署合同,成为当地快递业务的承揽者和派送者。申通快递通过“E3系统”把从各渠道获取的订单信息分派给加盟商,业务员从门店出发上门揽件。快件被汇集到所在区域中转中心,按目的地进分拣。异地快件完成打包、扫描登记、称重等环节后陆运或空运至目的地转运中心。最后由当地加盟商负责送达收件人。申通快递按月与加盟商结算费用。

加盟商与全国性快递公司的关系是松散的,对品牌难言忠诚,服务品质也得不到有力保障。顺丰从1999年开始从加盟转向直营,把圆通、申通们远远抛在后面。所以,申通快递的表述是“20万从业人员”,顺丰的表述是“34万员工”。

此外,申通高度依赖淘宝、天猫平台的订单,来自阿里的业务占总业务量的六成以上,议价能力必然要打折扣。

本次募集的48亿配套资金,其中20亿用于支付申通快递对价中的现金部分。剩余部分将用于“中转仓配一体化”、“运输车辆购置”、“技改”及“信息一体化平台”等项目。

出来混早晚要还的,申通快递不知是否或者何时往直营方向发力。