(速途教育6月30日消息 报道/吴梅)中国高科集团股份有限公司(以下简称“中国高科”)于今日发布公告称,公司拟以自有资金1.15亿元收购英腾教育51%的股份,以进一步推进教育战略转型落地,优化公司产业结构。

英腾教育成立于2005年,是一家专业从事医学医药、建筑工程、金融财会、职称计算机、职称英语等各类执业、职称专业考试软件、企事业单位教育培训平台产品的“互联网 ”在线教育企业。其经营范围包括教育软件的开发及技术咨询服务、计算机软硬件开发及维护、计算机系统集成、教育咨询服务以及图书、报纸、期刊、音像制品、电子出版物批发、零售等。

据速途教育了解,具有证券从业资格的沃克森(北京)国际资产评估公司对英腾教育进行了资产评估,评估值为2.2亿元。本股份转让协议(以下简称《股转协议》)由英腾教育、兰涛、童喜林、吕铁、宋杏枝、童凤姣、柳州英腾投资中心(有限合伙)、深圳市德赋资产管理有限公司(以下简称“德赋资产”)以及中国高科签订。

兰涛、童喜林、吕铁、宋杏枝、童凤姣、柳州英腾投资中心(有限合伙)、德赋资产合称为“原始股东”。原始股东与中国高科共同确认英腾教育51%股份(即英腾教育1071万股)的交易初拟对价为人民币 1.15亿元,即10.71 元/股。

英腾教育股份转让前的股本结构

本次股份转让将分二次实施。第一次转让英腾教育775.04万股(英腾教育股份总数的36.91%),交易基础对价为人民币8304万元;第二次转让295.96万股(英腾教育股份总数的 14.09%),交易基础对价为人民币3171万元。

完成收购后英腾教育的股本结构

此外,若根据英腾教育2018年度经审计的财务报告,英腾教育2018年度的净利润大于(含本数)人民币2000万元,且中国高科已根据《股转协议》完成了英腾教育51%股份的收购,则中国高科应按照《股转协议》约定的价格继续收购英腾教育剩余49%股份。

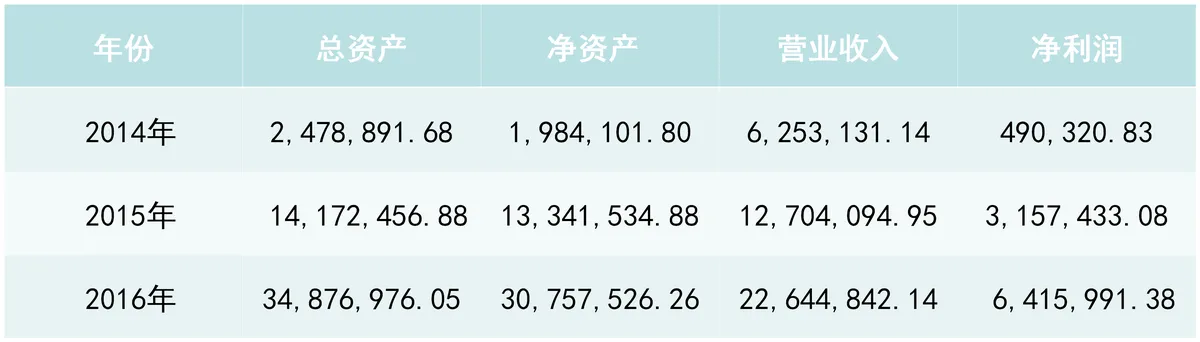

交易标的近三年财务数据(单元:元)

中国高科将在英腾教育从全国中小企业股份转让系统完成摘牌后先行收购取得英腾教育51%股份。中国高科方面表示,此交易不构成关联交易,也不构成《上市公司重大资产重组管理办法》规定的重大资产重组。