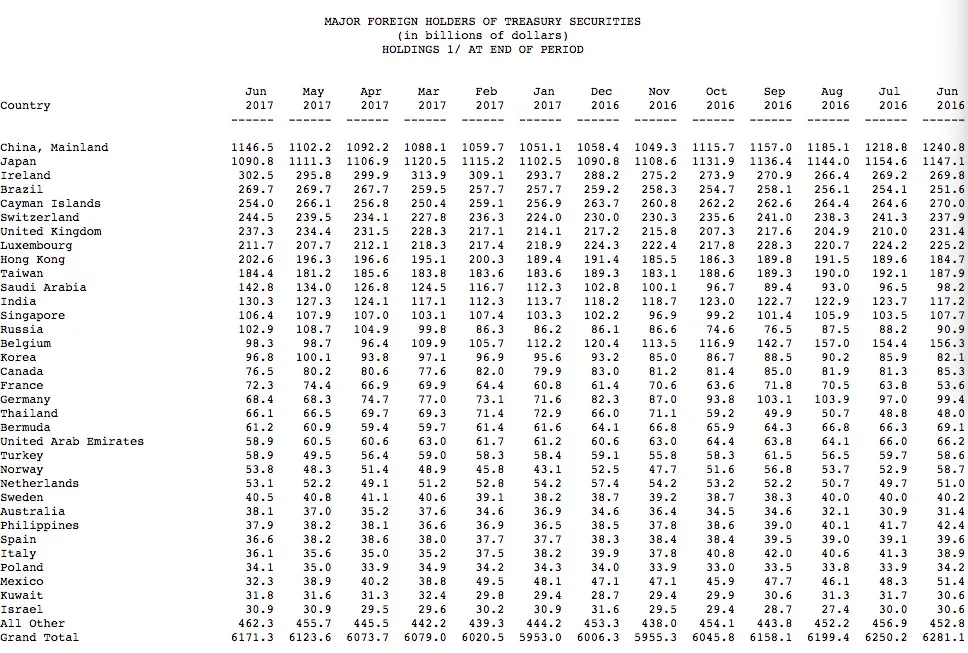

8月16日,美国财政部资料显示,中国6月净买入美债443亿美元,总持仓量高达1.15万亿美元,为连续5个月加仓,同时也在时隔8个月以后,再度超越日本成为了美国头号债主。然而,你可能不知道,也持有526亿美元的美债,这比很多国家或地区都多。

值得注意的是,当去年人民币贬值压力较大时,多方面揣测,中国央行除了通过买入人民币、抛售美元来稳定汇率,也可能通过抛美债换得美元后再来操作。不过这一说法并未被官方证实。但根据第一财经记者统计,过去两年来,中国的美债持有量几乎和人民币汇率走势呈正相关。

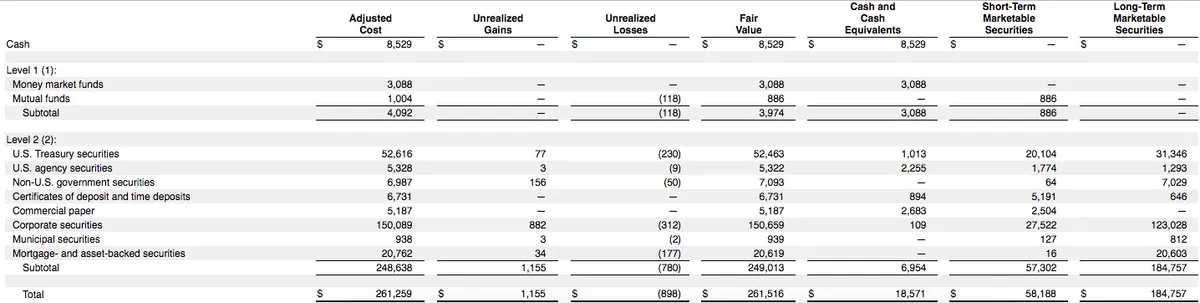

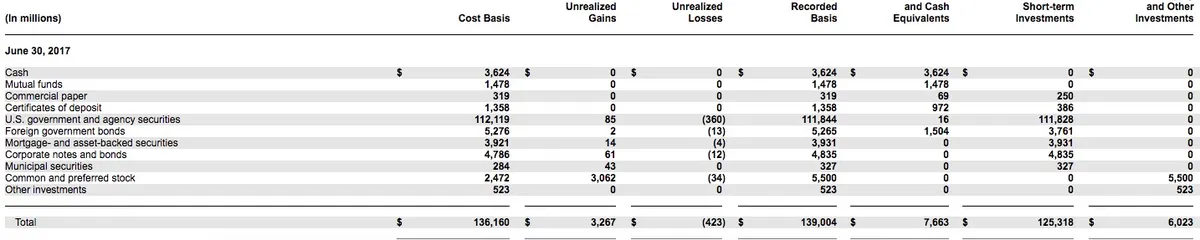

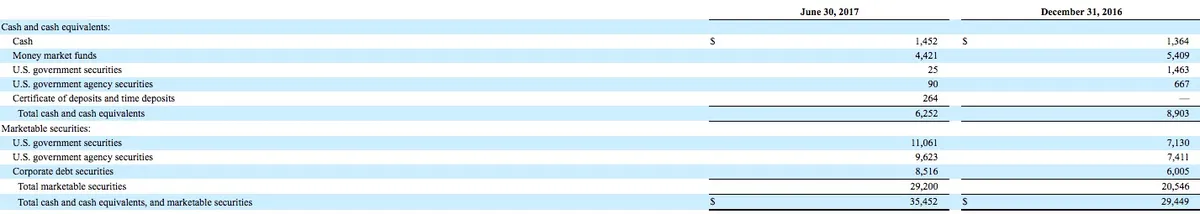

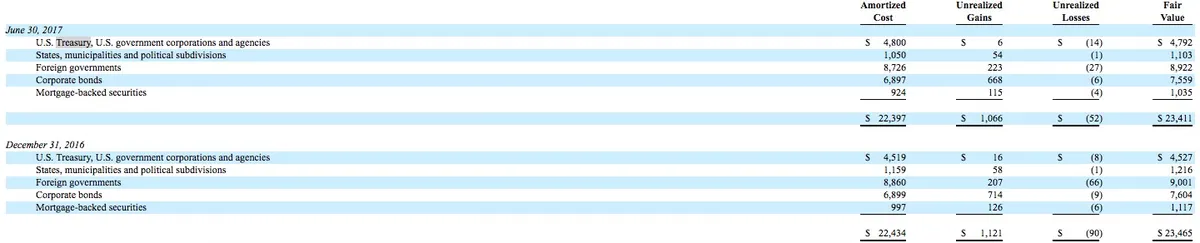

令人称奇的是,记者通过美国证监会(SEC)网站数据发现,“富可敌国”的苹果现金储备高达2620亿美元,其中526亿美元为美国国债,实为美国第24大债主,位于荷兰和瑞典之间;持有美国国债和政府机构债券总量高达1121亿美元,但并未单独披露美国国债一项,而其现金量仅为苹果的一半;巴菲特的伯克希尔·哈撒韦公司持有美国国债和政府机构债券48亿美元,远比苹果少得多。然而值得一问的是,苹果这种坐拥大量现金的资产负债表模式,真的健康吗?

中国重回美国头号债主

美国财政部资料显示,6月中国所持美国国债、票据和国库券的总量上升到了1.15万亿美元,与此前一个月相比增加了443亿美元。

日本则总共持有1.09万亿美元的美国国债,与5月相比减少了205亿美元。此前,日本在去年10月超过中国,成为了持有美国政府债券最多的国家。

数据显示,中日两国所持有的美国国债之和在美债的境外持有总量中所占比例超过了三分之一,这一总量在6月增加了477亿美元,至6.17万亿美元。

其实,从2015年“8·11汇改”开启后,人民币就进入贬值通道,从当年9月开始,有不少外资机构便纷纷指出——中国央行可能在抛售美债,并以换得的美元干预汇市、维稳人民币汇率。这究竟是真是假?而现如今,中国持续增持美债,是不是和人民币贬值压力释放有一定关系?

数据显示,中国的外汇储备在7月实现连续第六个月增长,至3.08万亿美元,原因是美元正进入弱周期、人民币汇率上涨,中国经济保持强劲,且对跨境资本流动的宏观审慎管理缓解了资本外流的程度。

根据第一财经记者统计,从去年6月开始,中国的美债持有量就一路下滑,直到去年10月,日本正式超越中国成为美国头号债主,而2016年下半年是人民币贬值压力最大的时候,主要因为英镑暴跌导致美元被动升值、特朗普上任引爆强美元行情等。从去年12月开始,中国的美债持有量开始一路回升,直到今年7月重新超越了日本,重回头号债主位置。

此前,虽然从未有机构证实过抛美债、稳汇率一说,中国官方也未给出过说明,但历史数据显示,似乎中国对美债的持有量的确与人民币的汇率强弱呈现正相关性。

早在2016年前后,招商证券首席宏观分析师谢亚轩对第一财经记者表示:“央行为维稳汇率而抛美债仍只是传说,并无数据支持,且如果央行干预,规模也就是千百亿,可能不用抛美债。”

他进一步表示,中国央行2015年首次披露了详细的家底。数据显示,截至2015年6月底,中国官方的储备资产共计3.77万亿美元,其中证券类资产为3.69万亿美元,占比高达98%。“就证券资产而言,外界普遍认为是欧债或美债,甚至可能还包括票据等。”

但可以确定的是,“8·11汇改”后,外汇市场出现了超大成交量,交易员当时也对记者表示:“这与央行干预有一定关系,因为要想市场在单边行情下不失去流动性,肯定央行要投放外汇进来,8月是磨合期,央行的干预自然会比过去要多。但也不能把成交量活跃全都归结为央行投放的量。”

不过,今年以来,央行几乎已经很少干预汇市。有学者利用央行外汇占款和银行结售汇数据构建了一个外汇市场干预度指标,从该指标的5月走势看,当月央行并未显著加大对外汇市场的干预力度,目前央行对外汇市场的干预度处在相对比较低的区间。

苹果竟是美国第24大债主

中国不是第一次做美国头号债主,相比之下,苹果持有高达526亿美元美债的事实更令人诧异。其中201亿美元为短期国债,313亿美元为长期国债。

数据显示,排名第23的荷兰持有531亿美元美债,排名第24位的瑞典持有405亿美元美债。

第一财经记者也同时对比分析了微软、(脸书)这几家同为科技公司的数据,外加现金比较充裕的伯克希尔·哈撒韦的数据。微软所持美国国债和政府机构债券总量为1121亿美元,脸书持有2500万美元的美国国债,而伯克希尔·哈撒韦持有美国国债和政府机构债券总量为48亿美元。

根据二季度财报,苹果的现金储备又创纪录了,高达2620亿美元。作为对比,同为“现金牛”的微软现金储备“只有”1361亿美元,中国社保基金则是2950亿美元。全球只有11个主权基金的规模在苹果之前。

其实,苹果每年为了打理这些巨资也花了不少功夫。其中95%去买了各种债券, 526亿美元买了美国国债、1500亿美元为企业债券、207亿美元为抵押债券,纯现金大约只有89亿美元。

过去十几年,随着iPod、iPhone、Mac等一系列成功的产品和App Store收入的增长,苹果在海外积累了越来越多的现金。此外,苹果始终通过合法手段避税,这也使得其现金越来越多。

其在爱尔兰、卢森堡、荷兰等地设立分支机构。苹果将产品、服务销售收入计入海外公司,这些钱留在了海外,也按照当地税率交税。比如汇集到爱尔兰的收入只要交税12.5%,这些钱如果搬回美国需要缴纳35%的公司税。这一度也引发了美国政府的关注。

“现金多”真的就财务健康吗?

在财务会计中,上市公司现金流充沛,说明公司运营状况良好,财务健康,没有偿债压力。然而,这件“好事”也并非真的好。

美国加州州立大学商学院副教授夏海瑞博士此前对第一财经记者表示,截至2012年前很长一段时间,苹果公司都从未向股东分红,也很少发行债券,而根据加权平均资金成本(WACC),其实举债被认为是比发行股票更便宜的融资方式。“外加苹果账上趴着大量现金,多数用来买回报较低的美债,这是不健康的资产负债表,CFO并非看不出,因此这可能与当时苹果掌门人乔布斯的风格和坚持有关。”

纵使足够多的现金可以用来收购一些公司,但苹果一年比一年多的现金储备,也可以视为苹果的资产没有得到很好的利用,其决策层没有找到更好的投资项目,或者说能力有限而未把足够的资金用在研发上,以及无法推出新的革新产品、找不到新的商业增长点。

有观点认为,在乔布斯之后,接班人库克这么多年唯一推出的新产品就是一款手表,而且苹果的研发费用一直偏少,2014年没进入全球前20,2015年的研发费用不到微软的一半,2016财年研发费用勉强超过100亿美元。

此外,当年微软的比尔·盖茨非常注重现金储备,2011年微软帝国的现金储备达到了750亿美元的高峰。当时微软也很有压力,因为如果有巨额现金储备又不向股东返还以及分红,公司的性质有可能会被划定为投资公司行业。后来迫于压力,微软拿出了320亿美元巨额分红,并将年度分红总额上调35亿美元,并且回购了30多亿美元股票来变相将现金返还投资者。