新浪科技 侯迪憬

“从2003年到2017年,小川很不容易”。

昨天下午,在公布的第二季度财报中终于明确搜狗赴美上市计划,预计将在年底完成。一时间朋友圈诸多祝福和感慨。

从2003年搜狗在搜狐内部成立搜索部门;2013年引入战略投资;到2015年公司和小川个人不断公开强调上市目标,今年靴子落地,“苦媳妇熬成婆”,王小川终于等到搜狗的上市成人礼。

搜狗的上市计划酝酿多年,比较成形的规划应该是自2013年以来,腾讯入股开始。这个过程中,可梳理出搜狗公司发展的四个关键性节点,有利于进一步剖析搜狗的上市历程和搜索市场走向。

另一层面,搜狗公司已经以秘密的方式向美国证券交易委员会(SEC)提交一份注册声明草案(注,所谓秘密IPO,指美国针对年营收不到10亿美元的公司的便捷上市流程)。目前,搜狗计划发行的美国存托股票(ADS)数量和金额尚未确定。

对于搜狗公司估值、核心业务、后续营收驱动力等关键问题的追问并没有停止,本文将结合昨晚结束的搜狐财报电话会议回答与其他数据进行解读。因为递交招股书后,公司将进入一段静默期,其中部分内容将视为搜狗公司上市前的最后公开回应。

01 四大关键期促成业务独立

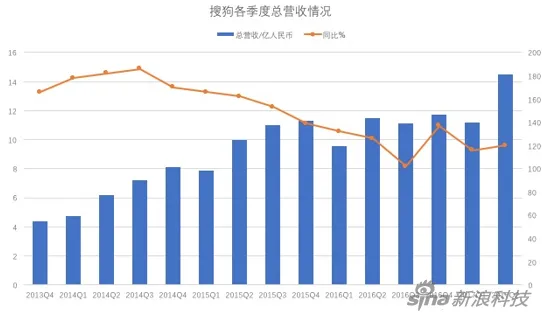

从近年来搜狗的营收节奏上可以看出,搜狗正在为IPO卯力冲刺,第二季度营收环比实现30%的增长,斜率明显提升,总营收创下历届新高。

在业务层面,比较明显的趋势体现在搜狗的核心驱动力逐步转向移动端。据财报显示,2017第二季度,搜狗整体搜索流量同比增长24%,移动端增长50%以上,占比已接近80%;第一季度,同比增长26%,移动端增长50%以上。截止第二季度,搜狗移动搜索收入占比提升至76%(11亿元人民币)。

自2013年腾讯入股截止IPO计划落地,在这个过程中,搜狗的业务调整和营收立足点上经历了四个关键期阶段:

第一:腾讯入股调整期(2013年Q4至2014年Q3)

2013年9月,腾讯以4.48亿美元投资搜狗,腾讯入股前期对于搜狗业务提升作用并不明显,投资主要用于股权的再分配。根据当时的交易细节,搜狗拿出3.01亿美给到A类优先股股东分红,同时搜狗还签署了一份回购选择权,要拿剩下的1.47亿美元用于回购。

在腾讯入住前,搜狐持有73.18%、张朝阳个人基金Photon持有17.45%、China Web持有6.55%、搜狗和搜狐高管持有3.11%;腾旭入住后变为:搜狐持有约39.6%、腾讯持有约36.5%、搜狗管理层持有约14.9%、张朝阳个人基金Photon持有约9.2%的股权。此外,交易条款还称,腾讯未来的持股比例可能会增持至接近40%。如此一来,搜狗的最大股东已经从搜狐变为腾讯。

据称,当时张朝阳极力推荐周鸿祎入股,但与王小川意愿相背。随着腾讯势力范围的深入,360在搜索和浏览器业务上对于搜狗紧咬不放。

第二:规模性盈利期(2014Q3至2015年Q4)

据王小川公开表示,搜狗业务在2014年第一季度实现盈亏平衡,第三季度实现规模性盈利,超亿元人民币。至此,新搜狗业务步入正轨,社交化和移动化成为关键词。

这个阶段,搜狗和腾讯搜搜产品端和市场端完成整合,新搜狗融合了搜搜无限领域的积累,从而弥补搜狗移动端的不足,实现PC端和移动端的“双线作战”架构。

在具体产品层面,除了网页搜索,腾讯搜搜的“百科”、“问问”两类UGC产品实现与搜狗搜索的对接,为搜狗的社交搜索打开大门,大幅度提升搜狗网页搜索的服务品质和用户满意度。

第三:搜索广告行业动荡期(2016Q1至2016Q3)

受到魏则西事件影响,2016年中旬,监管部门出台了针对搜索引擎领域的新法规,搜索广告行业受到大幅震荡。搜狗也未幸免,2016年度Q3营收环比下滑6%。

事实上,搜狗已经重点发力广告营收。王小川在2016年宣布计划IPO的采访中曾表示,2016年末搜狗拉拢到了更多广告商,同时在推广方面加大了力度,2016年Q4,搜狗的营销投入或达到 1 亿元,比上一季度增加4 倍。

但传统的广告分发模式已经进入瓶颈期,对于面临国际化和业务拓展双重压力的搜狗而言,急需在广告营收之上寻找新的增长点。而据艾媒资讯数据显示,2016年度Q3搜狗移动端浏览器业务已经跌至3.6%,在PC时代,浏览器曾作为搜狗的打天下的“三级火箭”之一。

第四:人工智能技术导入阶段(2016Q4至2017Q2)

随着语音交互场景和人工智能概念盛行,搜狗的技术研究和AI布局优势得到凸显,其自主研发的问答、语音和翻译等技术开始被广泛应用于搜索和输入法等产品中。

在2016年财报交流会上,王小川表示,搜狗手机输入法的语音输入日频次已达2.6亿次,比一年前增长80%以上。

与此同时,搜狗开始不断巩固垂直领域的内容差异化:

1)2017年1月,搜狗英文搜索升级,成为首个跨语言搜索引擎。

2)2017年2月,基于搜狗搜索立知系统研发的人工智能问答机器人“汪仔”,在中国益智答题节目《一站到底》展示搜狗在自然交互和智能问答等方面的技术实力。

3)2017年5月,医疗搜索服务“搜狗明医”升级,对接更多权威医疗信息,包括疾病和症状等百科词条;同时提供相应搜索医院的“就医指南”,包含就诊时间、挂号攻略等各大医院实时信息。

4)2017年7月,搜狗将“汪仔”移植到移动端搜狗地图上,提出智驾助手的概念;同时与福特等车企展开合作,切入车联网市场。

02 AI推动广告营收

在第二季度中,搜狗广告主数量超过7万5千,同比增长为13%,每个广告主贡献的平均营收达到2200美元,同比增长为18%。贡献前五大的行业是医疗,电商,游戏,商业服务和招商,搜索营收占比在10%到20%之间。

据此推算,二季度搜狗在广告业务上营收约1.65亿美元,占第二季度总营收2.11亿美元的78.1%。按照美国通用会计准则计算,搜狗的第二季度利润为2350万美元。相比去年净利润3300万美元,净利润下滑,高管解释,第一个数据中没有包含与清华大学设立人工智能联合研究所的一次性投入。

搜狗去年投资1.8亿元与清华大学共同建立天工智能计算研究院,很大程度上可视为搜狗在AI人才领域的布局和短板补齐。

广告营依赖于信息流的引导,王小川介绍,搜狗在利用深度学习和大数据优化广告算法,以提升广告展示效果和精准度,点击率和覆盖率有明显提升。

在获得腾讯投资入股之后,搜狗实质上成为了全网唯一可以深入调用微信公众平台数据的搜索引擎。对于微信端导流的依赖程度,王小川表示,截至二季度末,腾讯对搜狗的移动端流量贡献已经不到40%。

对于第三季度营收,搜狗预计保持39%-45%同比增长,王小川认为,流量和广告上的贡献将占重要占比。“第一个是移动搜索流量增加,包括商业化能力的提升,第二个是16年魏则西事件的低谷已经消化掉了”。

03 估值或达60亿美元

近两年,王小川一直对外表示过赴美上市的决心,并称“不上市不找女朋友”。而这背后,多少包含着搜狗错过2015年上市潮的遗憾。对于为何选在当下时机上市,以及背后的促成因素,王小川没有评论。

据雷锋网表示,实际上,搜狗一直在准备IPO,但过去由于管理层股权等问题,一直悬而未决。近期,开始逐步回购股权,加上搜狗积极布局人工智能领域,上市大幕逐渐拉开。早在今年年初,王小川就与包括大股东腾讯、搜狐在内的多方进行会谈商议,讨论具体上市安排。与前几年最大的不同是,今年基本确定将IPO地点定位。

公司估值也是牵动资本市场的关键因素。此前据外媒报道,搜狗最高估值50亿美元。对标商业模式较为相似的360来看,在营收和盈利长期保持增长的基础上,360彼时的美股市值为95亿美元,这一估值在年初看来似乎有些过高。

但第二季度营收2.11亿美元的突破性增长,能为搜狗赢来不少信心。此外,随着人工智能概念的火热,这一年相关公司的估值一度走高。对标搜索引擎领域最大对手百度,7月29日,百度一夜飙升9.5%,达到2015年4月以来的最高点220美元。双湖资本总裁Rita向新浪科技表示,“过去半年中概上涨很多,对公司获取高估值顺利上市是比较好的时机”。

据研究机构天灏资本CEO侯晓天表示,目前已经没有什么可以阻碍搜狗上市,唯一要考虑的就是估值因素,搜狗应对自己的价值做出合理的判断。她给出的搜狗估值为40到60亿美元。

04 上市后的利益博弈

根据搜狐此前向SEC递交文件显示,截至2017年3月31日,搜狗共有334026595股普通股和优先股,由四方共同持有。腾讯持有45.37%,搜狐持有39.21%,搜狐董事局主席兼CEO张朝阳的投资主体Photon Group Limited持有9.58%,搜狐和搜狗核心骨干持有5.83%。

腾讯、搜狐和搜狗三者之间的潜在关系最终产生的利益博弈将在IPO上市后显现。根据搜狐财报显示,腾讯持股45.37%,是搜狗的最大股东,但其中一半为无投票权的普通股;搜狐持有39.21%股权和最大的投票权;虽然投票权在搜狐手中,但搜狗的实际管理者却是只拥有5.83%股权的王小川和搜狗团队。

可以看出,上市后的话语权仍在于搜狐,张朝阳也表示,搜狗的营收还会继续并入搜狐的报表。但上市的最大获利者将会是腾讯。

而在业务层面,搜狗与腾讯的绑定也愈加紧密。据王小川介绍,腾讯对搜狗的影响已经产生了明显的效果,搜狗的人工智能技术已经运用到腾讯的场景里,比如问答技术,这反过来也可以帮我们拿到更多的数据。