这两天走进便利店,原本还问你“什么呸”的收银员,现在会主动问你是否要使用 Apple Pay 了。

苹果和中国银联在本周联合7-11、罗森、京东、网易考拉等线上、线下 44 家商家,为果粉们带来了一波 5 折福利;指定银行信用卡通过 Apple Pay 进行支付,还可享 50 倍银行积分。

“无为而治”的 Apple Pay 在进入中国市场 1 年半后,终于也学会通过补贴来吸引中国消费者了。

Apple Pay 补贴营销进展到半,收效如何?

今天是 Apple Pay 在华首次补贴营销的第四天。活动进展到半,Apple Pay 取得了怎样的战绩?

36 氪记者向一位7-11 店员了解到,在 7 月 18、19 日两日,该店支付宝、微信、Apple Pay 的比例大约是 52%、21%、27%,Apple Pay 超过了微信支付 6 个百分点,而在活动之前,Apple Pay 的占比几乎可以忽略不计。

迪卡侬相关人士也告诉 36 氪记者,由于迪卡侬产品平时几乎不打折,因此此次 Apple Pay 的优惠活动相对更吸引顾客,从活动第一天起就非常火爆,超出预期。

在线上方面,网易考拉精选了美妆、母婴等百余款商品参与到此次活动中,很多商品在这次活动中的价格都是历史最低价,活动上线第 2 天即有不少商品被一抢而空。大众点评相关人士表示,活动带来的新增 Apple Pay 用户同比增长非常明显。

在苹果官网上,活动第 3 天已有部分商家显示优惠名额告罄。根据官网信息,7-11 此次在北上广深的优惠名额为 14.7 万名,而永旺超市在广州的优惠名额为 8 万名。36 氪记者也从罗森处了解到,上海 3 万个优惠名额也已于昨日用完,随后 Apple Pay 和银联方面又给罗森上海增加了 58000 个优惠名额。

根据苹果官网显示的每家线下零售店的优惠名额和封顶优惠价,36 氪记者估算,此次 Apple Pay 和银联在线下补贴总额预计达到 3000 万元。

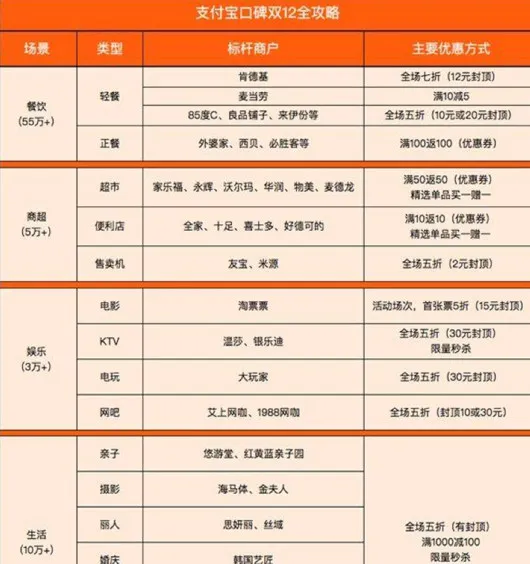

可以看出这次活动的优惠力度确实吸引到了不少苹果用户,不过,相比 2015 年“双十二”支付宝口碑补贴营销期间发生的类似抢空7-11 的盛况,此次 Apple Pay 活动的关注度还是低很多。

这一方面在于苹果手机本身在国内所占的市场份额不超过 15%,受惠用户还比较有限;另一方面,苹果用户收入偏中高端,对优惠补贴的敏感度相对低一些,还未开通 Apple Pay 的用户也已习惯了二维码支付,为了补贴特地绑定银行卡的比例恐怕不会太高,尤其是在线下场景中。

上述7-11 店员告诉记者,在活动期间碰到许多苹果用户因没带银行卡或嫌麻烦的,也会放弃优惠,“回家再试试看”。

Apple Pay 才发力,还能扭转移动支付格局吗?

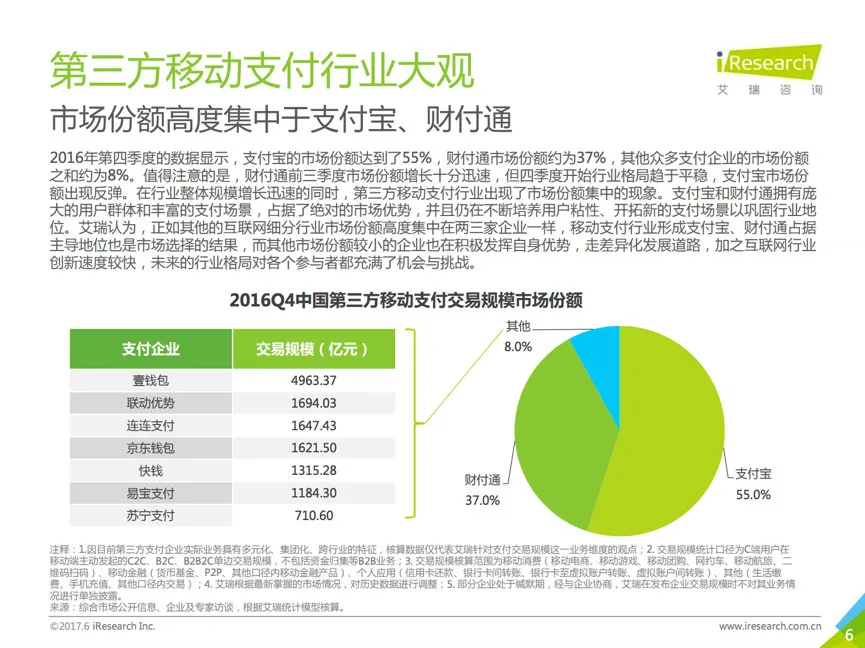

据艾瑞咨询上月发布的《中国第三方移动支付行业研究报告》,2016 年移动支付交易规模约为 58.8 万亿元人民币,而支付宝与财付通(微信支付、QQ 钱包等)占据了市场 92% 的份额,奠定了移动支付领域双寡头格局。

与支付宝、微信支付的二维码策略不同,Apple Pay 是一种基于 NFC 技术(近距离无线通讯技术)的支付手段,消费者在购买商品或服务时通过手机等手持设备完成支付,不需要使用移动信号即可完成付款过程。这一点是微信支付和支付宝无法匹及的,一旦遇到网速慢或断网的情况,刷不出二维码的用户只能使用现金支付了。可是,现在还有多少人出门带了足够的现金呢?

NFC 技术另一个优势在于安全性,秘钥信息存储在手机中的加密芯片(SE)中,在隐私的保护上比二维码支付要好得多。

但这些优势并未让 Apple Pay 或其他 NFC 技术在移动支付方面风生水起,Apple Pay 去年正式在中国市场上线当天,绑定银行卡就超过 3000 万张,但高开低走,不了了之。

NFC 技术遇到的首要原因在于硬件成本。金融业很早之前就推出含 NFC 技术的金融 IC 卡,并对国内一、二线城市的 POS 机等收银设备进行了升级,但对于路边的夫妻小店以及支付以外的公交、门禁等场景,银行和银联并没有兴趣去花钱升级终端,这导致 NFC 应用场景非常有限。反观二维码,无论是移动支付还是其他场景,推广成本低很多,便利店和超市还会买一个扫描设备,夫妻店只需打印一张纸贴墙上就好了。

其次,NFC 也涉及到了银行、银联、移动运营商、手机厂商等多方利益的纠葛,各方都在争夺 SE 的掌控权,毕竟有了 SE 就有了交易数据。

而在 NFC 派“内斗”的同时,二维码派悄然上阵,智能手机摄像头精度的提高有如“神队友”出现,助推了这场竞争格局的转变。

瑞赛网络创始人、前财付通副总张平认为:“支付行业难做的点在于既要有用户,又要有商户,两头都要热启动,必须有一端很强,另一端不弱,一端能带动另一端。”比如,支付宝通过淘宝、天猫平台从B端起家,吸引了C端的用户;而微信支付则是依赖于本身的社交属性,在C端上积攒了大量人气,由此带动B端商家进入。在这一点上,银联和 Apple Pay 都没有绝对的优势。“目前我看不到(格局改变)的前提条件。”

除此之外,补贴也不是微信支付和支付宝的唯一法宝,它们通过投资电商企业、网约车企业和共享单车企业等,培育支付场景、进行用户教育,继续拓展和巩固二维码支付的市场。

用户体验优化和功能越来越丰富也有助于提高用户粘性,比如针对网上流传的个别小商户收款码被不法分子替换,很多人只把它当作段子一笑而过,但微信却在最近一本正经地开放了“收款码被调换”的赔付通道;而支付宝很早就开启了“收款到账语音提醒”功能,可供商家在忙碌的情况下快速确认收款到账状态。

与此同时,二维码支付原本的风险也得到相对弥补。张平表示,通过后台技术的改进,目前微信支付的风险小于百万分之一,这对于普通用户来说是很难感知的。

另一方面,在 NFC 和二维码之外,还有其他途径的移动支付方式,比如基于人脸识别的生物技术和 VR 技术的支付方式也正在研究和试水之中。前有狼,后有虎,Apple Pay 此时才发力略显尴尬。但是,来得晚也总比不进场要好。

银联 Apple Pay 仍值得期待

对于银联和银行来说,这不是它们第一次想要改变一下移动支付的双寡头格局。

2016 年 9 月,刷卡费率被调低,借记卡费率水平降低为不超过交易金额的 0.35%,单笔收费金额不超过 13 元;贷记卡交易不超过 0.45%,不实行单笔封顶控制,此举是鼓励消费者和商家通过刷卡来进行交易。

两年前银联联合 20 余家银行发布的“云闪付”,在逐步更新 POS 机之外,今年也推出了“云闪付”二维码功能。近期,银联还联手京东金融基于“云闪付”网络发布了“京东闪付”,显示出其与多家携手,试图夺回失守阵地的抱负。

其他智能手机厂商无形中也成为了银联和 Apple Pay 的队友,比如华为、小米、三星等纷纷基于 NFC 技术推出了闪付功能。英国市场研究机构 Juniper Research 在今年 4 月预测,至今年年底,三大原始设备制造商 Apple Pay、Samsung Pay 和 Android Pay 的全球非接触支付用户总数有望达到 1.5 亿,其中 Apple Pay 用户将在今年年内翻番,达到 8600 万。

于 Apple Pay 而言,此举看似是在向支付宝、微信支付发起挑战,但可能醉翁之意不在酒。比如,此次参与活动的合作商家大多与 Apple Pay 有比较密切的合作,像网易考拉、大众点评等都是去年 Apple Pay 推出时的首批支持商户,或者是消费群体与苹果用户有很大重合,比如星巴克、欧尚、永旺,36 氪记者从一个星巴克门店的大堂经理处获悉,由于星巴克不支持支付宝,微信支付也仅合作半年多,因此在活动之前,通过 Apple Pay 付款的消费者比例就大约达到了 33% 的水平。

苹果通过这次补贴,首先锁定了符合自己调性的品质商家和拥有较强消费能力和付费意识的的中高端用户。不过,无论是要培养用户习惯,还是以此向更多领域和场景渗透延伸,都需要长久的布局与积淀,这次营销补贴可能只是第一步,现在对 Apple Pay 下结论还为时尚早。

毕竟,在当年所有人都以为支付宝坐稳移动支付霸主位置之时,微信经过长久的蓄力,最终在 2015 年春晚期间通过摇一摇、抽红包的创新之举,以一支轻骑兵的姿态完成了对支付宝的突袭,掠走了支付宝的一大块蛋糕。