雷锋网AI金融评论按:本文作者是Karen Mills与Brayden McCarthy。Karen Mills是哈佛商学院和哈佛肯尼迪学院的高级研究员,专注于竞争力、创业创业方向研究。 她还是奥巴马总统内阁的成员,2009至2013年担任美国小企业管理局局长。Brayden McCarthy是Fundera的战略副总裁,曾担任白宫和美国小企业管理局的高级经济顾问。雷锋网编译如下:

距离比尔·盖茨将传统银行称为“恐龙”已经过去了至少25年,但这句话在今天可能仍然是对的。互联网的兴起,对银行中小企业(SMEs)业务产生了巨大影响。在银行数字化的情况下,他们专注于最常规的客户交易,如在线访问银行账户和远程存款等。而中小企业贷款融资的营销和服务业务只能退居二线,其他领域零售贷款的业绩表现也没有更出色。据Bain和最近的分析发现,银行只有7%的信贷产品可以从始至终以数字化的方式处理。

银行在中小企业线上贷款领域的进展犹如在冰面上行走,脆弱又缓慢。盖茨的原话是说,恐龙可以“绕过”这一障碍,但至今未实现。我们研究发现,网络借贷对零售银行的威胁是真实存在的,如果银行想在金融科技潮流中幸存下来,那么他们就需要重新认真对待数字化转型。我们提出了几点有利于银行赢取网络战争胜利的策略。

中小企业贷款已经做好线上化的准备

小企业开始要求更好的web端和移动端用户体验,向他们个人生活中体验看齐。来自Javelin Research的一项最新调查显示,56%的中小企业表示希望使用更好的数字银行工具。 在由Oliver Wyman和Fundera进行的一项调查中,超过60%的小企业主表示,他们更愿意在线申请贷款。

除了改善企业主的用户体验外,数字化还有可能大大降低贷款过程中每一个阶段的贷款成本,从而增加借贷方的利润,并创造一个更广泛的服务中小企业的机会。这一点很重要,因为中小企业贷款中的交易成本非常高。我们也在最近的“哈佛商学院工作报告”指出,一些小型企业的需求没有得到满足。 10万美元贷款与100万美元贷款的相关交易成本大致相同,由于银行的利润较少,因此银行会优先考虑更高贷款需求的企业。但问题是,大约60%的小企业的贷款需求都低于10万美元。 如果数字化可以降低成本,它可以帮助更多的这些小企业获得资金。

数字金融新玩家发现了其中的市场机会,从而导致了Fintech创业公司向中小企业提供在线贷款业务的爆炸式增长。去年,不到100亿美元的小企业贷款来自在线借贷方,与美国各银行的3000亿美元中小企业贷款相比只是很小的一部分。然而,占据微薄市场份额的fintech公司背后是巨大的潜力。估计,在线中小型企业贷款的潜在市场规模为2800亿美元,该行业将以年均47%的速度增长至2020年。他们估计在线借贷方届时将占据近五分之一的SMEs借贷市场。这一发现证实了银行家的担忧:数字化颠覆了商业模式,竞争加剧,传统金融机构压力剧增。正如CEO Jamie Dimon在2015年6月致银行股东的书信中所警告的那样,“硅谷即将进场。”

银行能击败颠覆者吗?

传统的银行在服务SMEs借贷市场方面具有实际优势,这是不容低估,银行资本成本通常为50个基点以下。 这些低成本和可靠的资金来源是纳税人保险存款和美联储的贴现窗口。 相比之下,fintech公司面临的资金成本可能要多10%,资金来源于善变的潜在机构投资者,如对冲基金。银行还有一个内置客户群,可以访问存款人的专有数据,这些资料可以用于找到已经与银行有关系的符合条件的借款人。 相比之下,在线借贷方的品牌知名度有限,在线获取小企业客户成本很高,而且竞争激烈。

但银行不一定就能利用这些能力建立绝对的竞争优势。fintech公司的贷款申请流程拥有更好的用户体验。贷款人不用走到街上的一个支行,花费数小时的时间填写表格,而可以在几分钟之内完成在线申请。若要向Lending Club和Kabbage等贷款机构,贷款人可以在一天中的任何时间通过笔记本或手机完成。在由数据驱动的算法帮助下,批准时间减少到只有几天;或者在个人信用评分,需求存款账户(DDA)数据,纳税申报单和三个月的银行对账单等数据基础上,有时甚至只需要几分钟时间。

此外,在借款人想在一个地方购物和比较各种选择,比较无数期权的情况下,他们更会转向在线信用经纪人,如Fundera或Intuit的QuickBooks Financing,以获得一站式的购物体验。相比之下,银行(特别是区域性和小型银行)传统上依赖于手工,纸张密集型承销流程,审批时间提最多可达20天。

银行需要问自己的问题

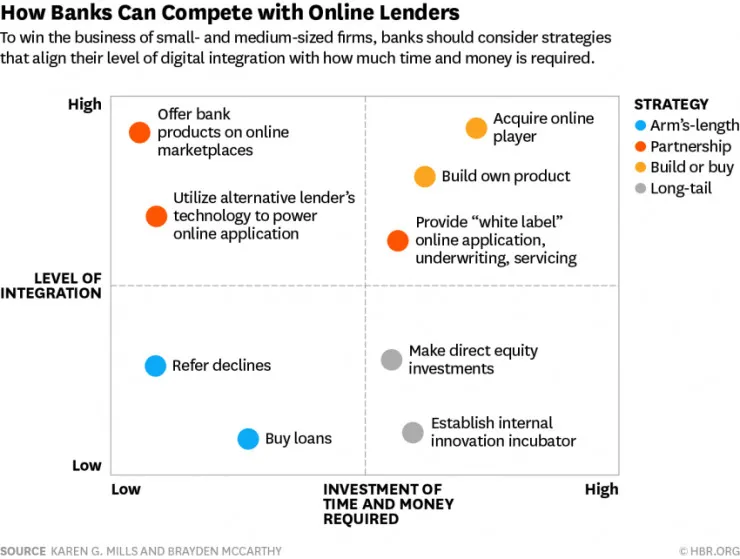

我们发现,传统银行可以采用四种长远的策略来处理与新兴在线玩家的竞合关系。 战略的选择取决于银行愿意进入新市场的时间和资金投入,以及银行新的数字业务与其传统业务之间的融合程度。

四个策略中有两个是低融合策略,其中银行与新的数字化活动签订长期合同,或单独对新兴公司进行长期投资。这相当于只是试水,同时保持与目前的业务相对隔离。

另一端,银行可以选择高度一体化策略,例如投资建立更紧密的伙伴关系,将新技术融入银行的贷款申请和决策机制中,有时采用白标(white label)合作伙伴的方式。例如近期OnDeck与摩根大通就达成了这种合作。为了建立自己的数字化前端,一些大型甚至是区域性银行(例如Eastern Bank)已经进行了更高的投资。 而且随着更多的fintech公司成为可能的收购目标,银行可能会寻求“建立或收购”的策略来获得这些新的数字能力。

对于选择自主开发系统来应对竞争的银行来说,需要大量投资来确保常规的自动化包销,从而更好地集成自己的专有账户数据,并通过真正客户友好方式创造更好的客户体验和设计。 但设计和用户体验与银行传统文化存在很大差异,这将导致银行的内部争论。

此外,银行还可以在一定范围内与fintech公司合作,包括让fintech公司助力银行的在线贷款申请、使用fintech公司的信用模式,以更好地承销和服务银行贷款申请。在这些选择中,关键问题是银行是否希望保留自己的承销准则或使用数字合作伙伴开发新算法。 虽然新的承销速度很快,而且使用了当前银行交易和现金流等有趣的新数据,但这些新的信用评分方法不够成熟,而且在很大程度上还没有经历经济低迷的考验。

另一个大缺点是,银行与fintech公司合作必须遵守联邦的“第三方”监督,银行要对其供应商和合作伙伴的活动负责,而这需要付出大量的资源。在美国,至少有三家联邦监管机构在这方面有要求,华盛顿监管改革有助于缓解这一阻碍。

而倾向“保持距离型”(arm’s-length)银行可以选择从在线借贷平台购买贷款。这样一来,银行可以增加中小企业贷款,并且掌握企业的信用状况同时为fintech公司提供资金。 这种类型的合作伙伴关系是smes贷款业界中最常见的。摩根大通,和SunTrust等银行都从领先的在线贷款机构购买资产。

这不禁让人联想到圣经中大卫对上战无不胜的巨人歌利亚的故事。如同大卫最终砍下歌利亚的头颅,互联网创业公司最终战胜了积重难返、业务集中在线下的老玩家的故事时常发生,有时候也无法避免。但是在现实世界中,有时候是大卫赢了,有时是歌利亚赢了,而有时候正确的解决方案是将两者相结合。中小企业贷款对于银行来说仍然是一块很有潜力的业务,但必须要经过慎重的选择,战场在哪儿,如何战胜对手?银行必须专注于可以建立独特竞争优势的领域,并寻找与创新者合作或学习的方式。