2017年4月25日(美东时间),阿里收于115.49美元,过往12个月累计涨幅超过50%。市值超过2500亿美元的公司,如此涨法的原因值得探究。

既要有实打实的业绩,还要有想象空间,还与资本市场大环境及“潜在利好“相关。

资产荒令资本向巨头汇聚

阿里近两年来的上涨,与资本市场的大环境是分不开的。小河沟浮不起航空母舰,讨论千亿美元级上市公司的涨跌离不开大势。

量化宽松加实体经济不振,令资产荒席卷全球,中国愈演愈烈“共享狂躁”便是绝好例证。

“半年收回成本 ”、“押金致富”被打脸,又抬出“线下支付”这个老梗。在“后打车大战”、“后微信红包”时代,大小餐馆、便利店都移动支付了,逛地摊儿都能“扫码”,“移动支付场景”还有多大价值。还有人拿“大数据”说事儿,滴滴日定单超2000万都没好意思提“大数据”好吗!

摩拜、ofo融资超10亿美元不说,“共享充电宝”这种投资圈内都认为荒谬的项目也被一窝蜂地追着投。

基金经理不傻,他们是正常人。不过人有三急,把募集资金“排泄出去”是刚需。

几亿美金就“憋”得神魂颠倒,怀揣着几百亿、几千亿怎么办?找十个八个滴滴,每家投50亿美元;再找百八十个摩拜,每家投10亿美元,行吗?#去哪儿找?怎么进?怎么出?#

数以万亿美元计的财富只能搭乘“千亿级航母”驶向未来。

千亿美元级公司不多,能让资本自由“上船、下船”的更是屈指可数。

中国工商银行、中国石油市值很高,但流通盘就那么一点点,况且投资还要看成长性,看科技含量……算来算去,全世界能让几十亿、几百亿美元自由进出并具保值增值潜力的标的一个巴掌就能数得过来。

“千亿级航母”多半集中在美国资本市场。 在纽交所和纳斯达克,市值排名居前的科技公司有苹果、谷歌、微软、亚马逊、阿里。五家市值合计超过2.6万亿美元。

2014年10月以来,“五巨头”分别上涨197%、56%、45%、34%和17%。市值最低的阿里成长性最好,涨得最少。#华尔街对美国优秀公司的偏爱也是人之常情#

弱市下资本向巨头的汇聚对腾讯的影响更加明显。

在美国资本市场,不买阿里还有苹果、谷歌、微软、亚马逊等一票超级大牛可以选择。在港交所,想紧跟时代投科技类公司,不买腾讯就只剩下美图了!

2017年3月,港交所“资讯科技”板块128支股票总市值不到2.9万亿港元,腾讯市值2.1万亿港元,权重72.9%(排名第二的是美图)。

腾讯不仅在“资讯科技”板块独占鳌头,在整个港交所亦鹤立鸡群,市值占1732家主板上市公司总市值的的7.85%(即十三分之一)。

姚明在CBA的数据(每场平均得分、投篮命中率、篮板球、盖帽等)比在NBA靓丽得多,但无疑后者更令人信服。

大象起舞的两类条件

弱市下成为大资金的避风港,除了体量足够大,苹果、微软、谷歌、亚马逊、阿里们都有令投资人心动的看点。

1)苹果、微软、谷歌现金牛属性较明显

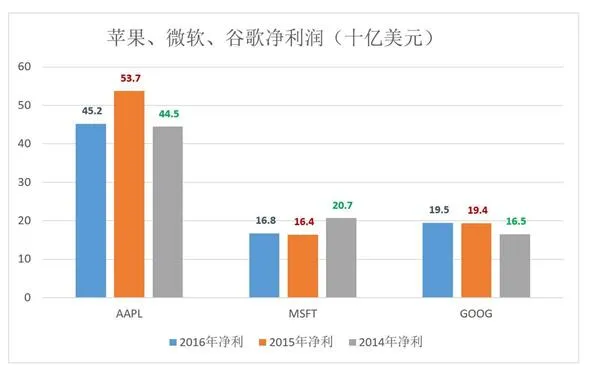

2016年,三家公司净利润分别为452亿美元、168亿美元和195亿美元,是富可敌国的现金牛。

三家公司的成长性都不突出。2016年,苹果净利润低于2015年;微软只略微高于2015年,却低于2014年;只有谷歌较2015年增长了0.6%。

在“科技光环”不相上下的情况下,谷歌净利润不到苹果的50%却一度超越苹果,成为全球市值最高的公司。

2)亚马逊、阿里的黑马特质

两家公司的净利润与第一类公司不在一个量级,但成长性和想象空间大得多。

2016年Q4(自然季),阿里营收达到532亿,同比增幅达54%,连续三个季度保持50%以上的营收增和速度。成长性超过另外几大巨头。

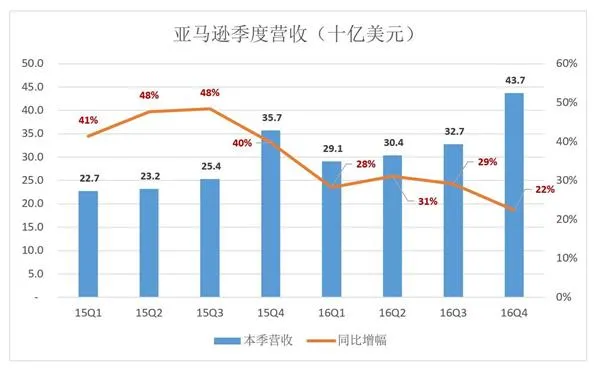

进入2016年,亚马逊季度营收增速大幅放缓。2016年Q4营收同比增长22%,而2015年Q4同比增长40%。

亚马逊股价涨幅居首,与AWS这个亮点有莫大关系。2014年,云服务营收46.44亿美元,2016年达122.2亿美元,复合年增长率达62.2%。

关于阿里的三个猜想

除了业绩够好、体量够大,阿里一年内上涨50%与投人对“潜在利好”的预期有关。

首先是雅虎所持阿里股票的“归宿”。

众所周知,雅虎(NASDAQ:YHOO)最有价值的资产是阿里巴巴股票。2014年9月减持后,雅虎持有3.84亿股,占阿里总股本的15.3%。目前这部分股票市值达440亿美元,而持有者(雅虎)市值仅为455亿美元。

值得注意的是,根据2014年9月18日相关各方签署的协议,雅虎所持股票的投票权已被委托给马云和蔡崇信。这部分股权几乎是阿里“到嘴的肉”。

目前,雅虎直接持有9262.67万股,其余2.91亿股被注入Aabaco Honding Hong Kong Ltd.( 已更名为Altaba Honding Hong Kong Ltd.)

2014年套现100亿缴了30多亿税,雅虎不会再次贸然减持而在等待时机,以合法合规并且省税的方式与阿里完成交易。

投资机构高度关注这宗涉及400亿美元的交易并倾向于认为利好阿里。因为创始人团队获得这部分股票的控制权,会大幅优化阿里的股权结构。

其次是阿里云的动向。

到2016年末,客户规模达230万,其中76.5万为付费用户。2016年第四季度(自然年),云业务营收17.64亿(同比增长115%)。在坚持扩张至上战略的同时,阿里云已将季度EBITA亏损收窄到9200万元。

坊间倾向于认为阿里云的理想上市地为A股市场,这就需要拿出盈利数据。假如2017年云业务的亏损进一步收窄,就可以开始筹划它的上市之旅了。

最后是收购新浪 微博的可能性。

2015年11月16日,曹国伟认购1100万股新浪,以17.8%股比成为第一大股东。11月26日,虎嗅《曹国伟为何增持》一文认为与“某互联网巨头有意收购新浪微博”有关。

虎嗅2017年3月3日文,进一步猜测“根据阿里一贯的行事风格(例如对UC、优土)及对社交、媒体的重视,增持微博的可能性非常之大”、“由于新浪持有微博50%股权并享有75%投票而且市值仅为微博的一半。所以控制新浪,不仅可以得到微博还白捡一个新浪”。

曹国伟认购1100万股新浪的对价为4.6亿美元,其中50%通过抵押贷款获得,期限为2年。为什么是2年?没猜错的话,曹国伟的计划是第一年按兵不动(否则会被指控内幕交易),第二年谈判、成交。

2017年11月曹国伟要偿还2.3亿美元本金及利息(假如年息5%,两年的利息就是2300万美元)。贷款到期前可能会发生点什么。

继优酷土豆之后,将新浪 微博收入囊中可进一步补强阿里在内容、社交领域的短板。

预期是水,股价是船,投资人或多或少地相信三个潜在利好,股价就水涨船高了。