本报记者 安丽芬 实习生 江晖 广州报道

“这些资本蜂拥至奇虎360私有化过程,就是想分享其回归带来的收益,因此也倒逼着它尽快上市。”某投行部负责人指出,奇虎360块头大而且比较优质,盈利能力也较强,因此沪深交易所都会抢着要。

不断在A股掀起“猜壳大战”的奇虎360终于跟借壳征程说“拜拜”了。

3月27日,天津证监局官网披露了“三六零科技股份有限公司首次公开发行股票并上市接受辅导公告”,与其签订辅导协议的是华泰联合,具体签署日期是3月23日。

在业内投行人士看来,此举意味着曾经闹得沸沸扬扬通过借壳回归的奇虎360正式决定通过“正门”打通A股之路,即IPO。以往因为奇虎360要借壳回归而掀起的猜壳大战终于可以歇歇了!

另外,21世纪经济报道记者注意到,本次签署IPO辅导协议的“三六零科技股份有限公司”(下称“三六零”)其实也是个全新的面孔,是奇虎360的大股东天津奇技于3月21日更名而来,当时一起变更的还有公司的性质和注册资本。由有限责任公司变更为股份公司,也标志着其股改完成。

对于上市时间预期及上市地的选择,3月28日,奇虎360相关人士对21世纪经济报道记者表示“暂时没有可公布的内容”。

顺势改道IPO

“奇虎360选择走IPO回归是个好现象,也应该带头走IPO。”3月28日,上海某中型券商投行部负责人对21世纪经济报道记者表示,当初奇虎360这类中概股注册在海外、又在海外上市,因此基本没有通过国内IPO企业经历的严格监管审批,另外如果通过借壳回归,无疑又是“插队”上市,这两方面都给其它IPO排队企业造成了不公平,这也是监管层担心的问题。因此,监管层鼓励这类中概股通过IPO这个“正门”回归,而不是通过借壳这个“后门”回来。

3月28日,专长于跨境架构红筹回归A股的北京汉坤律师事务所合伙人胡耀华也对21世纪经济报道记者透露,“目前处理的好几个中概股红筹回归A股项目都跟奇虎360的情况类似,也是放弃借壳转走IPO。他们其实走IPO是没有政策障碍,况且IPO目前审核速度明显加快,也是一个不错的路径。”

奇虎360借壳回归之路在当前严监管下一直不畅。政策面上,自去年5月证监会暂缓中概股借壳回归以来,目前暂无新的监管口径,因此也一直未放开对中概股借壳回归的限制。

尽管如此,在决定IPO之前,围绕奇虎360的猜壳大战依旧持续,而普遍的投机心理是:押中就有好几倍甚至10倍以上的涨幅,押不中也不会亏太多。

“实际上,A股的一些炒壳之风是由一些‘大块头’资产屡次刺激的,乌鸡变凤凰的故事不断重演,尤其是奇虎360这种巨无霸资产,如果借壳就会更加剧炒壳之风,这与监管的理念也是相悖的。”上述投行部负责人称。

在多重因素下,奇虎360终于选择通过IPO这一“正门”回归A股。天津证监局官网显示,华泰联合于3月23日与三六零签订首次公开发行并上市辅导协议,后者的实际控制人为周鸿祎,注册地在天津滨海高新区。

“与券商签署辅导协议就标志着奇虎360已进入上市辅导期了。”3月28日,深圳某大型券商投行人士对此表示,目前监管层对辅导期没有硬性规定。

值得注意的是,就在签署辅导协议的前三天,3月21日,奇虎360已悄悄完成股改。当日的工商资料显示,奇虎360大股东天津奇思科技更名成为“三六零”, 注册资本由5617.66万元变更为20亿元。

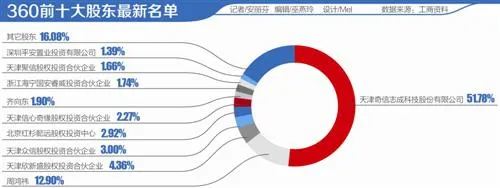

随着股改增资的完成,三六零新的股权结构也得以曝光。工商资料显示,三六零目前共有42席股东,控股股东为天津奇信志成科技有限公司(下称奇信志成),持股比例为51.78%;周鸿祎个人持股比例为12.9%。不过需要指出的是,周鸿祎等股东还通过奇信志成间接参股三六零。

沪市还是深市?

无论从当初的借壳还是近期的快速股改、决定IPO,奇虎360的上市进程一直被积极推进。

“奇虎360在IPO的路上就好了。”3月28日,其私有化时的投资方、深圳某大型创投机构人士对21世纪经济报道记者表示,“我们手头有很多在审和报审的项目,所以不着急。”

实际上,奇虎360私有化时的出资人团队非常璀璨,银行、保险、社保、基金、上市公司等各路大资本云集。21世纪经济报道记者注意到,在其出资人里,既有中信国安(000839.SZ)、电广传媒(000917.SZ)、爱尔眼科(300015.SZ)等上市公司,也有阳光人寿、华融、中金、平安、珠江人寿、横店集团、红杉等更为实力雄厚的大资本。

“我们当时是通过华融设立的360专项基金间接参与其私有化的,最终使用自有资金投资了2.2亿元,在华融这只基金里出资也算比较小的。后期在奇虎360的运作中,我们只是基金参与者的角色,不清楚其具体的运作。”3月28日,电广传媒证券办人士对21世纪经济报道记者表示。

当日,中信国安证券办人士也表示,公司目前已投出去了约27亿元(包括税费),只是奇虎360的小股东,并不参与其私有化进程的决策。

“这些资本蜂拥至奇虎360私有化过程,就是想分享其回归带来的收益,因此也倒逼着它尽快上市。”上述投行部负责人指出,奇虎360块头大而且比较优质,盈利能力也较强,因此沪深交易所都会抢着要。

“看看哪个交易所能争取到吧,肯定都想要。”3月28日,深圳一位接近监管层的机构人士对21世纪经济报道记者透露,不过其透露目前尚没有绿色通道的说法。

近日路透报道称,中国考虑为部分科技公司IPO提供更快审批流程,蚂蚁金服、众安在线保险、奇虎360等公司将获得上市捷径。

“其实上会没有先来后到一说,券商内核做好,初审过关随时都可以上会。”上述投行人士指出。

按最新的进展,奇虎360的上市预期会是什么时候以及会选择哪个板块上市?对此,奇虎360方面对此回应称,“谢谢关注,暂时没有可公布的内容。”

3月28日,香颂资本执行董事沈萌认为,奇虎360走IPO基本是可行的,而且也不存在监管层反感的中概股私有化再快速高估值借壳问题。按目前的审批速度及奇虎360的情况,大概15-18个月可以在符合上市条件的情况下登陆A股。

对于各方关注的奇虎360将登陆哪个板块,则说法纷纭。沈萌认为,以奇虎360现在的估值规模,创业板和中小板都不是很合适这个体量,因此登陆沪市可能性大;不过,上述接近监管层的机构人士则认为,从奇虎360的主营业务看,深市的可能性比较大。

(编辑:巫燕玲)