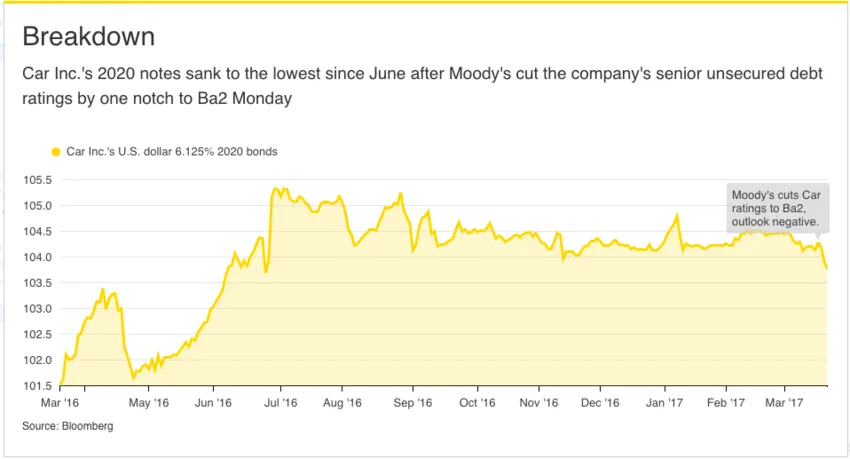

著名债券评级机构穆迪最近宣布下调神州租车 (699.HK) 高级无担保债务评级,从 Ba2 继续恶化为 Ba1,,明确其展望为「负面」。而彭博社一篇专栏文章认为,事实上相比神州租车的恶劣现状,投资者更应该担心神州优车—这家公司曾经是神州租车的子公司,现在已摇身一变成为其母公司,神州优车的估值已被严重「吹涨」,有崩盘风险。

彭博社认为,外部公众可以通过穆迪公开评级了解神州租车的运营状况,对运营情况极度不透明的神州优车却知之甚少。优车的成败和租车紧密相关,这种信息失衡的现实对投资者来说是雪上加霜。

以营业收入为例。去年,神州租车约 20 亿元人民币(约合 2.896 亿美元)的租车收入来自于其近亲操控的母公司神州优车,占总收入比例高达 40%。神州优车主营专车服务,而营运车辆主要租赁自上市子公司神州租车。神州优车旗下的电子商务企业神州买买车同样占到神州租车 49% 二手车销售份额。

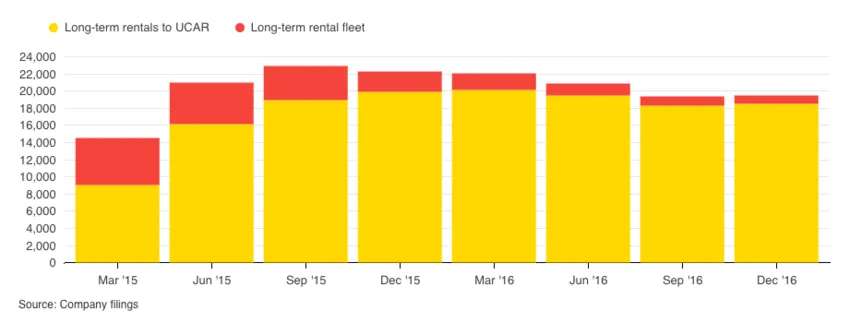

神州租车长期车队有 19499 辆车,只有 956 辆不为母公司神州优车服务,租车几乎是「寄生」在优车业务。

*图表:699.HK 的长租车队严重依赖优车(来源:公司财务报告)

更值得探究的是公司的资产负债表。虽然神州优车是神州租车的母公司(早先曾经是子公司),母子之间却相互持股。神州租车财报显示,去年其持有的 7.42% 的优车股份账面价值增加了 9.962 亿元;这笔非营业收入的增长到了租车净利润的 68% 之多。再次证明租车「寄生」于优车的现状。

优车估值被「吹涨」严重

仔细审视神州优车可以发现,虽然自去年 7 月在交易量中小企业股份转让系统(新三板)挂牌后,优车即展开了一系列股权融资活动,但其目前 427 亿元的估值却主要来自最近一轮融资。这轮融资投资者包括中国银联和浦发银行,融资自去年底开始,本来预计本季初结束。

关键问题在于,神州优车真实的经营业绩,远远不足以支持优车凭这一轮的融资所得到的估值:根据母公司的年报显示,神州优车去年亏损高达 36 亿元。

在业绩恶劣的情况下,优车的股权融资还在大幅「吹涨 (boost)」其估值,这种现象非常反常。而且,优车估值被「吹涨」直接打开了未来优车估值下调的大门;这也就意味着租车要承担未来公允价值损失的风险。

即使优车能幸免于未来抛售股权的情况,租车本身也有责任主动地对优车价值进行重估。在亚洲这种重估已有先例:软银,Valic Co. 和富达投资都曾经针对他们对印度电商 Flipkart 的权益进行过减值处理。

神州租车称:「神州优车持续发展已令其信用等级大幅提升」。那么反向来看,既然穆迪降低了神州租车评级,那么投资者也应该对神州优车进行同样严格的审视了!