凤凰科技讯 北京时间3月3日消息,据科技博客TechCrunch报道,“阅后即焚”应用Snapchat母公司Snap昨日登陆纽约证券交易所上市,股票代码为“SNAP”,开盘价24美元,较17美元的发行价上涨41.2%。

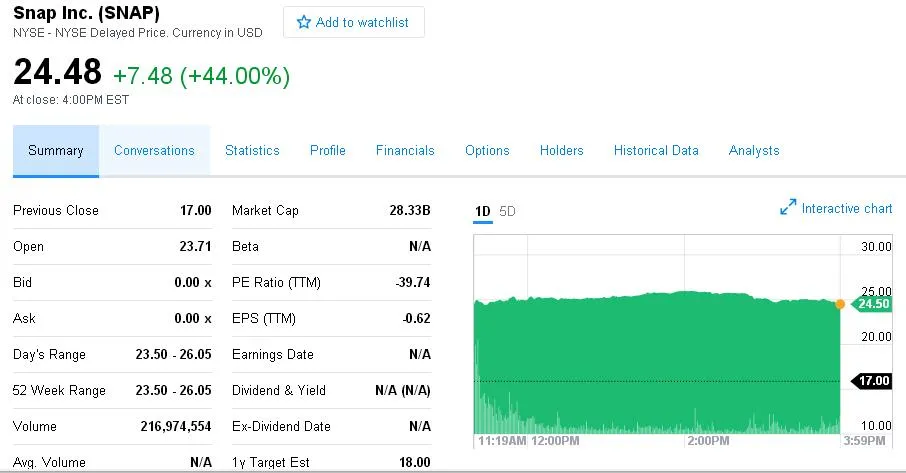

Snap上市交易首日,截至纽约股市收盘,Snap股价较发行价上涨7.48美元,报收于24.48美元,涨幅为44%。当日Snap股价浮动范围为23.50美元-26.05美元,总成交量约为2.17亿股。按收盘价24.48美元计,Snap市值约为283亿美元,高出竞争对手Twitter一倍多,但与另两大竞争对手(广告营收方面)谷歌和Facebook,Snap仍相形见绌。

Snap的首次公开募股,创下自2014年阿里巴巴集团IPO以来,美国证券市场最大的科技企业IPO,同时也是自2012年5月Facebook上市后美国企业最大规模的IPO。Snap周三将发行价定为17美元,超出此前确定的14美元至16美元的指导发行价格区间。按17美元发行价计,Snap估值约为238亿美元。

Snap上市首日股价飙升,看上去与Twitter、Facebook具有更多相似之处,但未来股价走势到底何去何从,目前尚不得而知。时光回到2013年Twitter IPO,当日Twitter开盘价为50.09美元,较发行价高出93%。而且在上市后的第一个交易日里,股价也曾出现类似大涨,但随后接下里的几个月里却一波三折。目前Twitter交易价仅为15.84美元,较IPO发行价26美元下跌近40%,较开盘价50.09美元跌幅近70%。Facebook则较为庆幸,呈现出另一情形:上市首日股价大涨,涨幅大约在20%左右,而且在后来的日子里,Facebook仍保持了蓬勃动力,股价不断攀升。

去年Snap净亏损5.15亿美元(2015年净亏损为3.73亿美元),营收为4.05亿美元。对于目前尚无实现赢利,且面对社交媒体领域内的诸多竞争对手Snap获得如此之高估值,一些分析师提出了质疑。

市场研究机构PivotalResearch分析师布莱恩·维塞尔(Brian Wieser)表示,Snap“估值明显偏高”,因为其面临着激烈的竞争环境,以及未经证实的商业模式,而且由于Snap面向员工的股票发行看上去十分“凌厉”,但股东却面临着被稀释的风险。维塞尔给予Snap股票“卖出”评级,同时仅将其目标股价定为10美元。

华威商学院(WarwickBusiness School)教授约翰·考利(John Colley)指出,Snap公司面临着重大挑战,包括来自Facebook和谷歌的竞争,还有自己的巨额亏损,同时还正遭受着经济增长放缓压力。

“Snap将受益于来自机构和个人提供的充裕现金,”考利表示,“高估值反映了企业具有很好的流动性,但并不能反映具有光明前景。目前Snap持有的现金远远超出了它所面临的机遇,这意味着Snap面临的风险选项极不对等。”(编译/若水)