除夕夜,在春晚的伴奏下,多少人低头盯着手机,指尖为一个个红包而忙碌。几年的“红包雨”洗礼,让这一互联网产物演变为“春节新民俗”。而这场全民狂欢的背后,则有着两大巨头的推波助澜,阿里和腾讯暗战在一开一点间——较劲、寸土不让。

4年前,微信支付成功“偷袭”支付宝,红包之战一触即发;期间微博、QQ、百度等也加入战局,让战况更加焦灼。一到春节,红包战硝烟弥漫。各方屡出奇招,拼流量、拼奇趣、拼烧钱,只为你轻轻点开的那一瞬。

观战多年的“吃瓜群众”,期待今年能砸出更多的真金白银。然而,临近年关,主力双方却宣布退局,让大家薅羊毛的情绪一泻千里。“红包大战”就这么结束了?红包的下一站会在何方?

“阿Q大战”结束了?

两大支付平台的交锋,被舆论称为“阿Q大战”。然而,就像商量好似的,双方在春节前先后发出“退战书”。

先说腾讯。其微信事业群总裁张小龙于去年年底表示,微信红包的历史使命已完成,今年不再有红包的营销活动,“让人们有更多时间和家人相处”。

“微信红包的使命确实已经完成。”互联网分析师张孝荣认为,微信红包原本是推广微信支付,让更多人通过红包方式完成支付闭环。这一目的经过几年的努力已经达到。同时,微信是一个工具,本来就不该有太多节日性的运营活动。

微信红包的“历史使命”之说也得到了易观金融分析师王蓬博的认可。在他看来,微信支付依托微信社交流量,使红包成为用户习惯,已没有再战的必要。

虽然微信红包“退赛”,但腾讯依旧派出了QQ继续玩红包,推出“LBS AR”天降红包、“刷一刷”及“扫一扫”。QQ接棒出战,王蓬博认为,此举意在“增强一部分年轻用户使用粘性”。

同样盯上了AR,比腾讯更早,支付宝则率先推出了AR实景红包,用户在发、抢红包时,需要满足地理位置和AR实景扫描两个条件。支付宝AR红包项目负责人零龙对科技日报记者表示,今年没有红包大战,支付宝对于红包没有任何拉动业务的指标。同时,今年集福卡、领红包的活动仍在延续。

由于引入“LBS AR”技术,今年的“抢红包”多了几分乐趣。“相比去年,AR实景红包增加了趣味性和互动性,摆脱了以往投入巨大、事倍功半的印象。”王蓬博说。

腾讯公司社交网络事业群即通产品部总经理冼业成也对科技日报记者表示,今年希望通过AR技术给春节红包增加一些年味,同时QQ有大量的年轻用户,AR迎和了他们的喜好。

红包迎来“下半场”

今年春节,少了“摇一摇”和“咻一咻”的补贴狂潮,微信和支付宝没有继续争抢春晚的互动环节,但用户却依旧买账。记者从支付宝方面获悉,截至大年三十晚10点许,约1.68亿人集齐五福,分得2亿元现金红包。据腾讯公开资料显示,除夕全天微信红包收发量共计142亿个,较猴年增长75.7%。

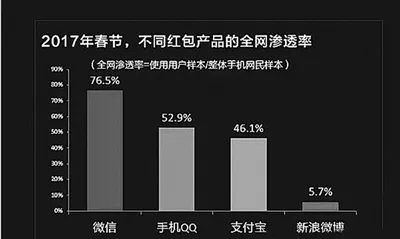

虽然数字依旧亮眼,刷新了除夕红包收发的新纪录,但整体收发红包总量增速呈现明显下降趋势。据艾媒咨询发布的《2017年中国网民春节红包收发状况调查报告》显示,以微信红包为例,增速从2016年的641.28%猛跌至75.70%。该报告认为,在春节红包市场,双方已出现用户挖掘的瓶颈,未来扩展新用户将不再是推广重点。

而这一结论也从侧面表明,扩张用户规模、抢夺支付入口不再是两方争夺的焦点。过去的三年,微信支付和支付宝所开展的一系列补贴活动,已经完成了对移动支付的布局。

易观数据显示,在2016年第三季度,国内第三方移动支付市场交易规模上升到90419亿元,支付宝市场份额为50.42%,而财付通的份额上升到38.12%。二者占据了近乎垄断的市场份额。

2016年美团网创始人兼CEO王兴提出了“下半场”的概念。意思是,上半场靠用户红利时代已经结束,下半场的特点是要精耕细作、深挖用户价值。而如今的红包,不再是招揽新用户绑卡的“鱼饵”,而走到了下半场的“拐点”。

“移动支付的普及程度来看,已经过了靠红包培养用户的阶段。”王蓬博指出,移动支付更多的要看对场景的覆盖和渠道的占有。

“绑卡只是一个开端。”艾瑞咨询分析师李超在接受采访时也表示,要进一步促使用户使用移动支付平台,充足的支付场景必不可少。而微信支付中目前为用户认可的支付场景只有滴滴和京东等少数选择。

支付入口之争缓缓拉下大幕,支付场景成了“下半场”红包大战获胜的关键。

重塑交易方式

当大家以为微信红包“低调”过年时,腾讯又玩出了新花样。据腾讯互联网金融官方公号消息,除夕当天,财付通联合中国工商银行推出了“黄金红包”,用户在“腾讯微黄金”持有的黄金份额可互相转让。

这枚黄金红包的背后,是近日刚上线的腾讯微黄金,一款在线黄金交易产品。

据了解,目前,黄金红包还在内测阶段,除了腾讯员工外,还有部分行业人士也在内测的名单内。

腾讯为何将触角伸至国内黄金市场?一位业内人士在接受采访时表示,腾讯在支付领域坐稳之后,正着手把一部分有金融服务需求的用户挑选出来,从现有的数量庞大的支付用户中吸引一部分到深度互联网金融服务中去。

其实,早于腾讯,蚂蚁金服已经通过与博时基金合作推出了“存金宝”,京东金融也在其理财频道有“京东黄金”业务。

从支付走向金融服务,这其中的逻辑是什么呢?

场景→支付→账户体系→大金融、大数据(平台级服务)——2016年底,东吴证券一份行业研报梳理出这样一条商业脉络。

按照报告的逻辑,大量的市场交易场景为支付提供了可能,第三方支付不仅实现资金转移等通道业务,同时完成资金结算、归集等功能,从而能为客户建立个性化和便捷的账户体系。

研报指出,有实力的第三方支付公司,结合场景,基于账户体系,对传统交易逻辑进行再塑造,从而对客户形成较强的粘度。在此基础上,支付平台为客户提供贷款、理财、营销和大数据等服务;全金融服务体系形成,就会构造出不同领域的平台级的互联网金融。全面的金融服务,这是第三方支付的未来发展方向。

红包,已从服务入口、场景,转向更广阔的金融服务。它是个筐,什么都能往里装,明年又会放点什么呢?