中新经纬客户端12月2日电(薛宇飞)世界有没有爱上格力,我不知道,但宝能系的姚老板一定是爱上了。格力电器11月30日晚间公告称,前海人寿在短短8个交易日,持股比例由0.99%直线蹿升至4.13%,距离举牌只剩一步之遥,不少人预测前海人寿将来还会有动作。但董小姐的三招杀手锏也是威力十足,不愧是资本市场的“老司机”。又一场资本大战,拉开帷幕。

增持静悄悄 股价却高调的一路飙

近期,格力电器风波不断,先是收购珠海银隆、进军新能源汽车行业受阻,而后是董明珠辞任母公司格力集团董事长,市场开始对格力的未来担忧。离奇的是,格力电器在今年11月17日股票复牌后,股价却出现异乎寻常的连续上涨。

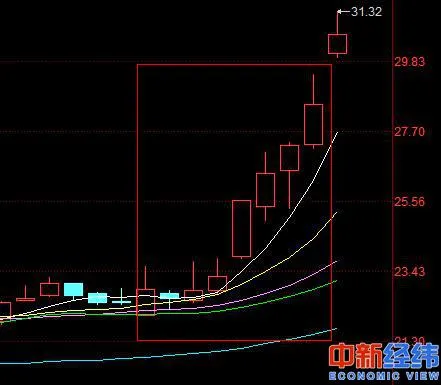

格力电器11月17日-28日股价走势图

格力电器11月17日-28日股价走势图中新经纬客户端(微信公众号:jwview)统计发现,在11月17日-28日的8个交易日中,格力电器的股价猛涨27.1%,换手率达32%。同时,每日成交额也在迅速攀升,11月23日-25日三个交易日分别达到了82亿元、84亿元、83亿元,之后的28日成交额一举突破百亿元大关,达到118.6亿元,成为当日成交额仅次于中国建筑的股票。

股票异常波动,引来了深交所的问询。11月28日晚,深交所发布问询函,要求格力电器说明控股股东及实际控制人是否计划对公司进行股权转让、资产重组以及其他对公司有重大影响的事项。格力电器的股票则于11月29日停牌。

诸多机构和媒体纷纷猜测,险资大举增持或是股价异常上涨的根源。格力电器11月30日晚公告,发现前海人寿自11月17日-28日期间大量购入公司股票,持股比例由今年三季度末的0.99%上升至4.13%,直逼5%举牌线,跃升为格力电器第三大股东。

作为宝能系的得力干将,前海人寿在近两年的资本市场上备受关注。这次大举增持格力电器,不得不让人对姚振华的真实意图浮想联翩。有业内人士分析,若不是深交所的问询,前海人寿或许还将做个安静的美男子,静静地买入股票,直到达到举牌红线,才会华丽亮相。

受此影响,12月1日,格力电器盘中冲击涨停,一度涨逾9%,股价最高报31.32元,创上市以来新高,最终收报30.59元/股,上涨7.45%。

不怪别人眼红 只是自己太好

那么问题来了,前海人寿短时间大举增持格力电器,看中了什么?和此前宝能系增持万科股票同样的逻辑,行业领先、业绩良好、股价较低、大股东持股比例不高的优质蓝筹股,让不差钱的险资们垂涎欲滴。

董明珠 资料图

董明珠 资料图中金公司11月28日的研报分析,格力是A股最适合被举牌的公司之一。由于格力股权结构分散,公司第一大股东格力集团仅持股18.22%,与格力关系密切的第二大股东是格力经销商组成的京海担保,持股8.91%,加上董明珠个人的0.74%股权,格力系控制股权不足30%。其次,格力的P/E估值在内地所有家电上市企业中是最低的,2015年仅为13.1倍。同时,格力现金流好,在手可支配现金高达1246亿元。

中金公司认为,险资一旦举牌,可以要求格力提高分红比例,甚至进行特别分红,这也会获得中小股东的支持。加上此前终止收购银隆让格力进入了空当期,亦给了前海人寿增持机会。

董明珠此前也对“野蛮人”入侵表达过担忧。她表示,收购珠海银隆除自身产业多元化的需求外,还希望通过提高员工持股来提防“野蛮人”入侵。但这步看似一石二鸟的好棋,还是没有得到股东的认可。

以前海人寿持股4.13%计算,所持格力电器市值约为70亿元左右。若以12月1日的收盘价30.59元/股计算,还需投入16亿元以上的资金才能够完成举牌。

三招反击 拔高前海人寿增持难度

前海人寿是否还会继续增持,又想达到何种目的,现在还不得而知。但万科的逼宫大戏、南玻A高管集体出走,都有以前海人寿为代表的宝能系身影,不得不让人多加揣测。

混迹资本市场多年的董小姐,对于前海人寿短时间的大举增持,又有什么反应?如果我们现在反观格力电器前期的三次不太寻常的行动,或许能看出董明珠应对此事的态度。

首先,就在前海人寿大举增持股票的11月17日-28日,格力电器董事连续增持,似乎有意打起了“保卫战”。11月17日至28日期间,格力电器副总裁、财务负责人、董事会秘书望靖东三次增持,共增持155800股,公司董事徐自发及家人先后增持774800股,以上共增持930600股。有分析认为,虽然上述增持不足100万股,与前海人寿的大举增持相比,有些小儿科。但考虑到上述人员的特殊身份和买入时间节点,或许透露出格力电器在股权保卫战上的态度。

接着,11月24日,格力突然宣布所有员工加薪1000元。以目前格力7万多员工计算,一年算下来,单是这次加薪就耗掉格力近10亿元现金,这被市场解读为在短时间内降低公司利润,减少股东分红的目的。

最后,就是这招提前公布前海人寿增持股票的行动,通过股价拉升,增加前海人寿的增持成本。格力电器11月30日晚公布了前海人寿大举增持股票至4.13%的消息,并宣布股票于12月1日起复牌。而1日格力电器的股价表现,已经证明这招十分奏效,股价最终收涨7.45%。以1日股票的收盘价计算,如果要取代持股18.22%的格力集团成为格力第一大股东,则需要260亿元左右的资金。在考虑举牌冲击成本的情况下,增持所需动用的资金量可能远超这一数字。

值得注意的是,据中金公司研报数据,格力电器账面上趴着1246亿元现金,如果能征得中小股东同意,格力实施股权回购计划,即可强力阻击“入侵者”。

格力内忧外患 前景也不“美丽”

如果说,收购珠海银隆失败,“野蛮人”随时可能入侵,让董小姐面临外患,那珠海国资委在关键时点的动作则可谓内忧。董明珠已不再担任母公司格力集团董事长,珠海市国资委11月28日任命了周乐伟为珠海格力集团党委委员、书记、董事长及法定代表人。

有媒体援引业内人士的分析认为,珠海国资委派政府官员当法人代表、董事长、党委书记这么多重要职务,未来其将代表第一大股东意见,而大股东在上市公司发言是至关重要的,珠海国资委是在有意加强对上市公司的控制。

从目前看来,格力集团与格力电器尚相处融洽,但由于双方“人马”在小家电、商标使用权等方面的分歧,确实存在。格力集团与格力电器甚至曾以“父子之争”闻名于资本市场。

同时,格力电器也面临着与业内巨头的竞争。在美的、海尔等频频出手海外并购项目,进军其他产业的同时,格力电器却在收购珠海银隆上折戟。民生证券分析师马科表示,目前我国空调行业渗透率已接近饱和,行业整体以及龙头份额增长空间都较为有限。在行业其他龙头纷纷布局时,公司外延式多元化发展、寻找新的利润增长点迫在眉睫,否则将被包括美的等在内的竞争对手越落越远。