新浪科技讯 11月30日上午消息,宜信财富近日联合彭博商业周刊发布《中国新中产智能投顾研究报告》,针对新中产人群阐明了智能投顾的现状与未来。

过去3年时间里大家普遍采用的几种理财和投资方式正在逐渐淡出。“宝宝类”产品年化收益持续走低;P2P平台收益率普遍下降,负面信息不断曝出;股市经历了一轮又一轮的过山车,仍处于震荡中;“股灾”之下的大部分基金产品也难有令人满意的表现。

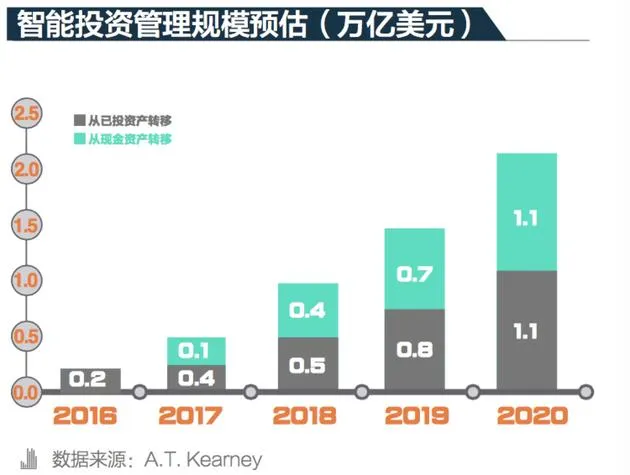

智能投资管理规模预估(万亿美元)

智能投资管理规模预估(万亿美元)不仅用户需要更可靠和周全的理财方式,金融机构同样需要在技术创新和模式创新的过程中找到新的市场机会,这就是“智能投顾”服务在中国快速兴起的内在驱动。

虽然对比传统财富管理服务来说,智能投顾的门槛已经大大降低,但它也不是给小白用户准备的。智能投顾服务覆盖的是具有一定财富积累的“新中产”群体。

据宜信财富联合彭博商业周刊共同发布的《中国新中产智能投顾研究报告》显示:与传统“中产阶层”的定义不同,新中产是互联网浸润的一代,他们能够娴熟地使用各种高科技产品来延伸自己的能力。他们大多来自国内一、二线城市,受过良好的教育,有一定的理财认知,更有可能接受”资产配置“理念。

根据报告,76%的新中产希望能够通过自动化顾问工具等数字化渠道,获得投资推荐;73%新中产偏好稳健性投资产品;62%的新中产追求个性化理财产品;61%追求性价比高的理财产品。

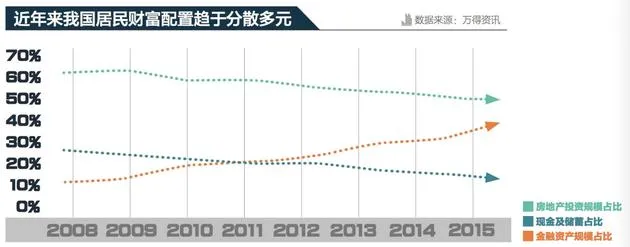

近年来我国居民财富配置情况

近年来我国居民财富配置情况报告通过对比中美两个市场的差异发现,美国投资者的投资路径是从个人买股票到把资金交给专业人士及机构来管理,最后才是把资金交给机器来管理。而中国,一方面由于个人投资者长期享受不到人工投顾的服务,另一方面由于庞大新中产阶层对于新技术、新模式的接受与认可,极可能发生这种状况,即投资者直接跳过中间环节,一步到位地将资金交给机器来管理。这种不同于国外的投资模式切换,意味着中国智能投顾具有广阔的发展空间。

报告认为,新中产人口规模、移动互联网的普及,连同长期缺失的传统投顾市场,都将成为中美同台竞技时,中国超越美国的强大引擎。未来,中国的智能投顾极有可能超越美国,成为全球第一大市场。

但是,不是所有通过数据模型实现自动化和产品化的资产配置服务都称得上智能投顾,它需要满足几个条件,而这些正是智能投顾的精髓:一、把投资分散到不同的大类资产和资本市场中;二、追求“最优解”,而非“绝对高收益”;三、具备实时调整资产组合的能力。

宜信公司创始人、CEO唐宁表示:“面对纷繁复杂的全球市场和庞大的信息量, 个人投资者往往缺乏全面操作资产配置的时间和精力, 需要专业的第三方财富管理机构有效地连接起本土投资者和国际市场。”(徐利)