传统的大规模投资组合,特立独行的行事方式,在守旧的风投行业中,500 Startups是活脱脱的异类。

日前,这家机构又不走寻常路,详细公布了旗下基金的投资回报表现数据。

“因为我们的数据结果都很不错”,Dave McClure,这位执掌500 Startups大权的前 PayPal 高管这样耿直地说,“我不确定他们是否已经了解我们的投资回报情况,但我想让它变得非常地清晰明了”。

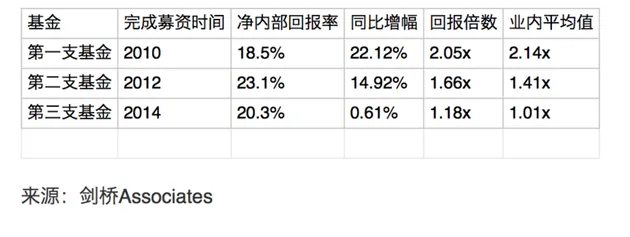

500 Startups披露的三期基金回报数据

500 Startups披露的三期基金回报数据如果依据TVPI(回报倍数)来算的话,与美国所有风投基金相比,500 Startups的第一支基金收益排在行业的25%-50%,而第二和第三支资金都位居行业的前25%。

假使所有的VC机构都能这么爽快地公开披露数据,那么,指望深耕在VC圈时不时挖点猛料过活的记者同行们,恐怕要面临失业了。

稳定业绩的保证:单只基金投资组合高达几百个

所幸,500 Startups的模式复制难度有些大,做到三期基金业绩都惊人的稳定,也不是等闲之辈可以做到的。

毕竟,稳定的背后,是500 Startups投资组合数量的聚合效应的加成。

传统的VC观点认为,一支基金主要由几个关键案子决定最后的表现,而500 Startups则另辟蹊径,McClure认为,传统观点是基于50家乃至更少公司组成的投资组合来判断的,数据样本不够大,如果一支基金投资组合数量足够大,也能在整体上取得不错的回报。

事实胜于雄辩。

500 Startups 的第一支基金只有区区2940万美金,但他们却布局了259家公司,其中,有20家将以1亿美元的估值达到中型退出水平,McClure也预计将会有三至五个可能实现IPO的大型退出项目。

在这些大型项目中,MakerBot、Twilio、Womply是最有希望退出的三个。在B轮和C轮也投中的Twilio,已经率先上市,并在 IPO当天暴涨39%,一个月之内股票收益高达167%,成为年内表现最强的科技股。

Twillo上市当日

Twillo上市当日除了足够多的组合,加速器也为基金贡献了很多收益,第一支基金的四分之一用来投资于加速器,而这些公司代表了大约三分之一的基金收益。

稳定业绩的另一推动力:国际化布局

《枪炮,病菌与钢铁》,这本贾雷德?戴蒙德风靡全球的畅销书,回答了“为什么在不同大陆上的人类以如此不同的速度发展呢?”这一深邃的问题。

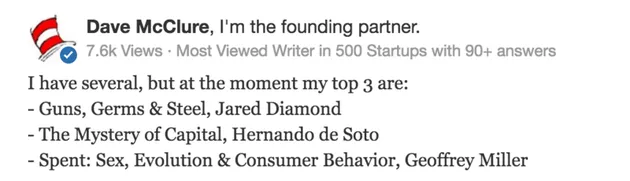

McClure 在 Quora 中列出自己最喜欢的三本书,《枪炮,病菌与钢铁》名列第一

McClure 在 Quora 中列出自己最喜欢的三本书,《枪炮,病菌与钢铁》名列第一对这本书推崇备至的人中,McClure是最狂热的一个,看看他的公司是怎么做的吧:

2010年成立,目前拥有125名员工,投资1500家公司;投资遍布全球,韩国、泰国、日本、土耳其、越南、印度、北欧、中东及北非,更少不了我们之前曾经报道过的中国团队……

500 Startups 目前正处于募集期的基金,除主基金及特定领域基金外,区域基金遍布全球

500 Startups 目前正处于募集期的基金,除主基金及特定领域基金外,区域基金遍布全球深得《枪炮,病菌与钢铁》真传的Dave McClure,深刻地认识到不同地区之间发展速度的差异,提倡找准节奏,全球布局,从500 Startups成立开始,就强调投资国际公司。

第一支基金39%的投资是美国以外的国际公司,而现在,这些公司的价值将近为其投资资本的6倍,占第一支基金收益的56%。

而第一支基金中最强的五家公司中有三个建立在国外:在线教育初创企业 Udemy,已筹得1亿7300万美元;呼叫中心配备软件Talkdesk,筹集了2400万美元;客户服务初创企业Intercom,已筹集了1亿1500万美元。

“世界上有67亿人不居住在美国,美国之外,互联网的增长率和渗透率正在上升。”

也许500 Startups的投资业绩并不是最好的,但他们的国际化布局,已经远远超越了旧金山湾区那47平方英里的范畴。

现在,500 Startups 正在募集他们第四支基金,规模在1.5亿美元到2亿美元之间。

下一个YC,或许已然崛起。