万达6月5日晚间公告称,公司拟向万达投资等33名交易对方发行股份购买其持有的万达影视100%的股权。万达影视100%股权的预估值为375亿元左右,各方协商暂确定标的资产交易价格为372.04亿元。

根据方案,公司将以74.84元/股向交易对方发行约4.97亿股。本次交易前,上市公司主要从事影院投资建设、院线电影发行、影院电影放映及相关衍生业务,其主营业务集中于影视行业产业链下游。

通过本次交易,上市公司主营业务将扩展至电影开发、投资、制作、发行、影游互动等领域,从而实现对电影全产业链的打通。公司股票6月6日复牌。

方案中,万达院线同时拟以不低于74.84元/股向特定对象发行股份募集配套资金不超过80亿元,拟用于影院建设项目和补充流动资金。

收购完成后,万达院线有望达到2000亿市值?

372亿元收购万达影视,加上停牌前万达院线的估值943亿元,保守估计复牌后的万达院线体量将达到1500亿元,更有部分券商看高至2000亿元的市值。要知道,在中小板市值超过1000亿元的也只有区区六家公司。照此推算,万达院线有望成为中小板市值第一股。

万达影视原业务为境内电影制作及发行,在本次交易前,万达影视以自身为主体对青岛影投和互爱互动进行了整合,整合方式为万达影视收购青岛影投以及互爱互动100%的股权。

整合完成后,万达影视业务拓展为境内电影制作及发行、境外电影制作以及网络游戏发行业务。青岛影投及互爱互动已分别成为万达影视的全资子公司并办理完毕工商变更手续。

此外,万达影视的全资子公司传奇影业是全球知名的独立制片公司。传奇影业与华纳兄弟、环球影业等顶级好莱坞娱乐集团建立了长期合作伙伴关系,并借此积累了丰富的好莱坞资源;此外,传奇影业在好莱坞主力大片的运作上积累了宝贵的经验,其所参与的影片已有多部跻身当年全球票房前列。

根据公告,因为传奇影业在2015年亏损36.28亿元,使得收购完传奇影业母公司青岛影投之后,万达影业亏损达到39.7亿元。而在收购之前,成立于2011年年的万达影业在2015年的利润也只有1.3亿元,而根据收购方案,万达影视的估值达到了375亿,根据2015年的业绩推算,PE高达300多倍。

不过,虽然万达影业业绩巨亏,但是万达院线与万达影视的股东方万达投资签署了《盈利预测补偿协议》。

根据该协议,万达投资承诺万达影视2016年度、2017年度、2018年度的承诺净利润数累计不低于50.98亿元。如万达影视在盈利预测补偿期内累计实际净利润数低于承诺净利润数,则万达投资应按照《盈利预测补偿协议》中约定的方式,对万达院线进行补偿。这样测算下来,强行平均后PE大概22左右。

《魔兽》电影上映在即,万达院线有望成为最大受益方

在魔兽的背后,站立着的也是中美两国电影产业和资本巨头。

2014年4月,中影集团与传奇影业签订协议,向《魔兽》投资6100万元。财大气粗的万达更为直接,在2016年1月以230亿收购了传奇影业100%股份。在联合出品方名单上,还有腾讯、华谊兄弟、太合娱乐的名字。有媒体调侃称,这实际上是一部“国产影片”。

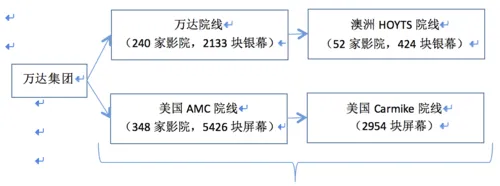

在这支中国军团中,万达的实力毫无疑问。目前万达拥有万达院线、美国AMC院线和澳大利亚HOYTS院线,是全球第一大影院运营商。

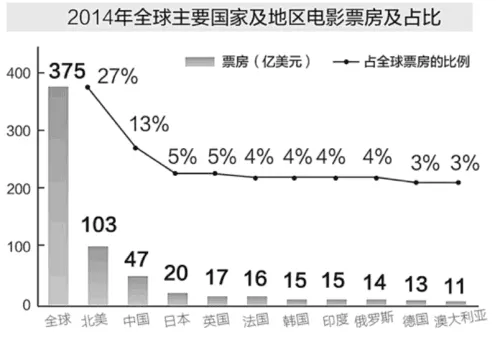

万达院线年报显示,截止2015年底,万达在国内拥有影院 240家,2133块银幕。澳大利亚HOYTS院线是澳洲第二大电影院线运营商,拥有澳大利亚和新西兰52家影院、424块银幕。AMC院线则是北美第二大院线,该公司旗下拥有347家影院,5048块银幕。2016年3月,AMC又并购了美国第四大影院运营商Carmike,使影院数量扩充到663家影院、银幕8380块,成为全球最大的电影连锁院线,也使万达在中美两个全球最大的电影院线市场都占据第一。

而这还不是全部。作为大投资方之一,中影集团旗下的院线数量更是可观。资料显示,中影集团旗下共控股3家、参股4家电影院线,截止2014年,3家控股院线共有加盟影院921家、银幕4767块,控股和参股院线拥有的加盟影院数量占全国城市影院总量的26.17%。

而这还不是全部。作为大投资方之一,中影集团旗下的院线数量更是可观。资料显示,中影集团旗下共控股3家、参股4家电影院线,截止2014年,3家控股院线共有加盟影院921家、银幕4767块,控股和参股院线拥有的加盟影院数量占全国城市影院总量的26.17%。

拥有院线渠道的还有华谊兄弟,数据显示,华谊兄弟在全国各地拥有15家影院,150块屏幕,并且作为国内顶尖的影视制作发行公司,华谊兄弟肯定也将会为魔兽的大卖助力。

如果将万达院线、中影和华谊兄弟控股的银幕数量相加,这一数字是惊人的15854块,单是国内就有7050块银幕,占全国银幕总数的22%,这将为魔兽的排片提供巨大的支持。

6月6日开盘,万达院线会复制乐视的走势还是会因为魔兽即将上映的利好连续涨停?“娱乐独角兽”将拭目以待。