导读

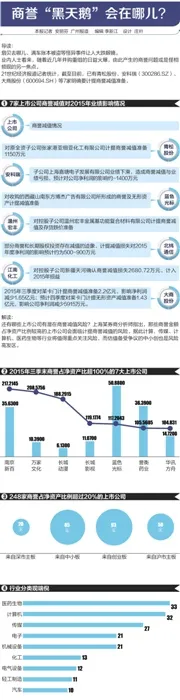

时至2015年三季末,蓝色光标的商誉金额竟然超过了净资产。根据21世纪经济报道统计数据,蓝色光标商誉占净资产比例高达117.2%,这一比例位居沪深两市全部上市公司的第5位。

本报记者 安丽芬 广州报道

被称为A股“并购领航者”的蓝色光标(300058.SZ),又一次面临商誉减值的风险。

1月4日,蓝色光标发布2015年业绩快报显示,预计2015年净利润为5000万元-1亿元,同比下降93%-85%。公司认为对净利润有较大影响的一大原因为“公司收购的西藏山南东方博杰广告有限公司(以下简称“博杰广告”)2015年度实际经营业绩完成情况与收购时承诺业绩有较大差距”。

这已不是蓝色光标首次遇到商誉减值风险,过去一年间,两起商誉减值严重拖累其业绩,去年前三季度其净利润同比下降61%。

上市近6年,蓝色光标频繁进行大大小小数十起并购。但是并购是把双刃剑,在已经享受过由此带来估值提升的同时,也要承受业绩证伪后的苦果。

“功臣”沦落减值

2010年2月登陆创业板的蓝色光标奉行外延式发展战略,收购多家上下游企业,被称为A股并购领航者。

博杰广告便是其2013年7月购买的一家广告公司,合并成本为21.93亿元,可辨认净资产公允价值为3.4亿元,生成商誉高达18.53亿元。

收购当年,博杰广告的净利润为2.32亿元,较承诺业绩增加12.33%,2014年净利润也高达2.71亿元。2014年末,博杰广告可辨认净资产公允价值达到14.02亿元,因此仍有商誉7.9亿元。

可以说,博杰广告为蓝色光标立下了汗马功劳,2013年净利润更是占据了蓝色光标超50%,但是对赌期还未过完,便出现大幅下滑。

据蓝色光标相关负责人回应21世纪经济报道记者,“截至2015年9月30日,博杰广告净利润为9558.05万元,未出现亏损,但较2014年同期有较大幅度下降。截至目前,博杰广告2015年全年收入与净利润尚未确定,且尚待审计。”

1月4日,蓝色光标发布业绩快报显示,博杰广告尚处收购后业绩承诺期,受传统电视广告行业整体下滑等因素影响,其2015年度实际经营业绩完成情况与收购时承诺业绩有较大差距。公司将聘请专业中介机构进行减值测试,“预计对收购博杰广告所形成的商誉及无形资产需计提减值准备,从而对公司净利润有较大影响”。

北京一位会计人士指出,一般情况下,当收购标的出现大额亏损时才会计提商誉减值,盈利不达承诺或微亏都不需要计提,不过实际情况也要看上市公司和会计商量。

高华证券分析师称,“鉴于公司预计非经常性损益将令净利润下滑2.5-3亿元,我们估算以税前数据来看(假设税率为23%),减值规模将为3-4亿元。”

为什么博杰广告会从盈利2亿多突然大幅下滑甚至需要计提减值?

上述相关负责人称,“因为受互联网广告、移动端广告的冲击,2015年电视广告形势是最为严峻的一年,以及央视6套招标情况的变化导致博杰广告前9个月业绩完成情况不如预期。但以央视广告代理为主营业务的各上市公司,如中视金桥、智美体育、中视传媒公布的公开披露的财务情况来看,2015年它们在电视广告收入方面均有大幅度下滑。博杰广告2015年经营情况与电视广告行业波动情况相符。”

值得注意的是,当初收购博杰广告溢价高达6倍,是否对价过高?

“首先,博杰的商誉减值问题尚未确立,不便定性。其在CCTV-6电影频道和CCTV-13新闻频道资源,并且其旗下的影院数码海报业务覆盖率也较广,这是蓝标最看重的部分。”上述负责人称,几年来,对博杰广告的并购,使蓝标深度介入电影、电视业广告资源运营,实现拓展新领域客户,培育新增长点。

针对2015年实现利润低于预期的情况,上述相关负责人表示,“博杰广告拟在2016年通过采购新的央视及其他电视媒体资源、加强销售力量等方式改进业绩情况,力争恢复应有的利润水平。蓝色光标近期完成了14亿元可转换公司债券的发行工作,募集资金中的3.65亿元将用于博杰广告采购央视媒体资源广告经营权采购。此外,博杰广告在2016年将加大销售团队力量,通过整合现有资源及拓展新资源,提高人均销售收入,增强公司盈利能力。”

商誉已超净资产

上述高华证券分析师指出,“虽然商誉减值为一次性因素,但需注意这反映了蓝色光标面临的持续的并购风险。”

实际上,蓝色光标对收购标的计提减值准备,博杰广告并不是首家。去年一季度,由于对海外参股19.85%的Huntsworthplc计提商誉减值1.3亿元,导致蓝色光标一季度亏损1亿元,这是蓝色光标上市后首次单季度亏损。

香颂资本执行董事沈萌指出,并购扩张与内生成长是企业发展的两种模式,但前者有整合的风险。并购成功只不过是万里长征第一步,能否有效整合形成协同效应才是并购的关键。而且当经济向好时,被并购标的价值注水,并购方也因为前景看好而盲目提高对价,一旦经济反向下行,那么价值缩水就会成为必然。

随着蓝色光标持续大力并购,蓝色光标的商誉大增。2015年三季末,蓝色光标商誉达到50.88亿元,较2014年末商誉额增加142.79%;2014年其商誉约为21亿元,较2013年增加41.8%。

时至2015年三季末,蓝色光标的商誉金额竟然超过了净资产。

2015年三季末,蓝色光标商誉占净资产比例高达117.2%。Wind数据显示,这一比例位居沪深两市全部上市公司的第5位。

在上海某券商分析师看来,“商誉占净资产比例越高,发生商誉减值的风险越大。”

蓝色光标到底收购了多少家企业,使得商誉占净资产比例如此之高?

2014年年报显示,蓝色光标收购的14家企业共产生了约21亿元商誉。2015年前三季度,其还完成了对Vision 7 International Inc、沈阳新维广告有限公司等的收购。

从蓝色光标并购标的看,主要集中在广告、软件、金融服务等公司。眼下蓝色光标又停牌筹划最新一场的并购:拟发行股份并支付现金购买蓝瀚科技96.32%的股权,募集资金总额不超过18.02亿元。